2026 Szerző: Howard Calhoun | [email protected]. Utoljára módosítva: 2025-06-01 07:14:02

A kötvények voltak és maradtak a bankbetétek legmegbízhatóbb és egyben jövedelmező alternatívája. Azok az emberek, akik hozzá vannak szokva ahhoz, hogy a pénzüket dolgozzák, mindig hitelviszonyt megtestesítő értékpapírokba fektetnek be, és garantált jövedelmet kapnak. Hogyan építsünk fel úgy kötvényportfóliót, hogy minimális erőfeszítéssel versenyképes jövedelmet hozzon és minimalizálja a kockázatokat? Tudjon meg többet róla alább.

Portfólióbefektetési előny

Minden tapaszt alt befektető megerősíti, hogy a tőzsdei siker fő összetevője az értékpapír-portfólió kialakításának hozzáértő megközelítése. Ha biztosan tudja, hogy egy adott cég értékpapírjai jó megtérülést adnak, akkor minden szabad pénzeszközét befektetheti ennek a cégnek a kötvényeibe vagy részvényeibe. Ugyanakkor senki sem ad garanciát a bevételre. Saját felelősségére cselekszik. És egyenlő valószínűséggel növelheti tőkéjét és csődbe is mehet.

De ha teHa a portfólió részeként vásárolja meg ugyanazokat a papírokat, akkor a többi befektetése, főleg ha diverzifikált, szerencsétlen körülmények között könnyen fedezi az esetleges veszteséget. A változó hozamú és kockázatú részvényekbe való befektetést befektetési portfóliónak nevezzük. Ha pedig arról álmodozik, hogy sikeres befektetői karriert építsen fel, meg kell tanulnia hozzáértően kialakítani azt.

Portfólió és befektető

Tág értelemben a befektetési portfólió számos eszközbe történő befektetést foglal magában: értékpapírok, bankbetétek, ingatlanok, művészet, ékszerek, szellemi tulajdon és még sok más. A legegyszerűbb és legéletszerűbb értelemben a portfólió azt jelenti, hogy szabad pénzeszközöket fektet be olyan eszközökbe, amelyek nem igényelnek időt vagy pénzt, ugyanakkor stabil bevételt hoznak.

Ha te vagy a boldog tulajdonosa a nagymamád lakásának, amelyet kis bérleti díjért és bankbetétért bérelsz, és az asztalfiókodban egy 1992-es emlékérme gyűjtemény lapul, akkor joggal nevezheted magad befektető, bár passzív. Ez a példa azt mutatja, hogy a befektetőkről mint égitestekről alkotott elképzeléseink a Földközi-tengeren hófehér jachtokon mitologizálnak, és azt is, hogy milyen közel állunk mindannyian a passzív jövedelemhez. A másik dolog az, hogy a jövedelem nagysága nagymértékben függ attól, hogy mekkora induló tőkét hajlandó befektetésekre költeni. És persze ha nagy nehezenfelhalmozott egy kis összeget, akkor a legtöbben egyáltalán nem hajlandók befektetni semmilyen kockázatos vállalkozásba. Ezért beszélünk kötvényportfólióról - ez a legjobb eszköz az értékpapír-befektetési üzlet megkezdéséhez.

Kötvények és részvények

A kezdő befektető számára a legjobb, ha a legmegbízhatóbb cégek kötvényeiből és részvényeiből készít portfóliót. Ugyanakkor, ha nincs nagy betétje, akkor portfóliója alapját a hitelviszonyt megtestesítő értékpapírok képezik. A kötvényeknél a legalacsonyabb árfolyamesés a piacon fennálló „életük” során, különösen, ha rövid lejáratú, legfeljebb 1 éves lejáratú kötvényekről van szó.

A részvények alkalmasabbak aktív spekulációra. A tőzsdei árváltozások dinamikájának elemzése azt mutatja, hogy ehhez az eszközhöz kellően magas pénzügyi ismeretekre van szükség, és minden olyan mechanizmus megértéséhez, amelyek nemcsak a tőzsdén, hanem a világgazdaságban is működnek.

Miből áll egy portfólió

De térjünk vissza a kötvényportfólió kialakításához. A konzervatív befektetési portfólió legelterjedtebb módja a források megfelelő arányú elosztása az összes rendelkezésre álló kötvénytípus között. Ebben az esetben egy kiegyensúlyozott konzervatív kötvényportfólió valahogy így nézne ki:

- A tőke egyharmada OFZ úgynevezett szövetségi hitelkötvényeket vásárolt. Ezek a legmegbízhatóbbak, és jövedelmezőségük a vezető bankok betéteinek jövedelmezőségének szintjén van.

- A pénz másik harmada megy rávezető orosz bányászati és energiaipari vállalatok vagy bankok vállalati kötvényeinek megszerzése. Ezek az értékpapírok magasabb hozamúak az OFZ-ekhez képest, és ugyanakkor megbízhatóak.

- A betét kb. 20%-a átlagos hozamú önkormányzati kötvénybe fektethető, ha nem hajlandó kockázatot vállalni. Ha szeretné növelni portfóliójának hasznát, és ehhez nem kíméli az idegeit, akkor ezt a tőkerészt fiatal, kevéssé ismert, magas hozamot kínáló cégek kötvényeibe fektetheti. Ebben az esetben fontos, hogy tisztában legyen azzal a területtel, ahol a cég, amelynek értékpapírjait vásárolta, működik.

- A fennmaradó pénzeszközök részvényekkel történő spekulációra vagy letétbe helyezhetők. A választás ismét a kockázathoz való hozzáállásától függ.

Melyik kötvényt érdemes megvenni?

Honnan tudja, hogy milyen kötvényeket vásároljon? Az OFZ-nél minden világos: a lényeg a lejárati dátum és a kuponbevétel nagyságának kiválasztása. A szövetségi hitelviszonyt megtestesítő értékpapírok esetében jövedelmezőbb a közép- és hosszú lejáratú kötvények vásárlása. Először is, az OFZ-tulajdonosok ezen értékpapírok után mentesülnek a jövedelemadó alól. Másodszor, a szövetségi kötvények kuponhozama a teljes tartási időszakra rögzített. Ezért például ha egy 10 éves lejáratú, 6,3%-os bevétellel rendelkező papírt vásárol, évente ezt a százalékot kapja meg, függetlenül a jegybanki irányadó kamat csökkentésétől. Az előrejelzések szerint pedig tovább fog csökkenni.

A kötvényportfólió hozama jelentősen nőhet, ha értékpapírokból alakul kikülönböző lejáratokra, és a bevételt ugyanabba a portfólióba fektesse vissza, fokozatosan bővítve az instrumentumok listáját. Így néhány év elteltével nagyon is lehetséges szilárd passzív jövedelem elérése. Ezt a stratégiát követi a világ összes vezető befektetője.

Vállalati kötvények

Visszatérve a kötvényportfólióra, ne feledjük, hogy nem lesz felesleges mind a jól ismert és stabil társaságok ("blue chip"), mind a "dark horses" vállalati papírokkal rendelkezni.

A nagyvállalatok kötvényeinek vásárlásához elegendő a legmegbízhatóbb vállalatokat pénzügyi mutatók alapján rangsorolni, ezeket az információkat összevetni a javasolt kamatszelvénybevétel nagyságával és a papír névleges árával, amelyen jelenleg áll. kereskednek a piacon. A legtöbb kötvény névértéke 1000 rubel. 1 adósságpapírra. Ha azt látja, hogy a papírt az érték 105%-án vagy 112%-án forgalmazzák a piacon, az biztos jele annak, hogy a vállalat jól megy, és a papírja árban van. Mielőtt azonban ilyen kötvényeket vásárolna, gondolja át, hogy ez az árfolyam hamarosan esésnek indul-e, mert nincs hova továbbmennie. Ebben az esetben nagy a pénzveszteség kockázata, mert a papírt névértéken váltják be, és Ön már sokkal többet kifizetett érte.

Kockázati kötvények

Annak ellenére, hogy az adósságpiacot tartják a legkonzervatívabbnak, a kötvényportfólió kezelése bizonyos fokú kockázattal jár. És itt a kevéssé ismert fiatalok kötelékeiről lesz szócégek. Értékpapírjaik piaci árat és kamatszelvénybevételt tekintve tűnhetnek a legvonzóbbnak. Az OFZ-hez képest a kupon néha kétszer akkora. Vegyen fel ilyen értékpapírokat kötvényportfóliójába, és automatikusan megnő a befektetés elvesztésének kockázata. Ezért az újoncoknak nem ajánlott vonzó feltételekkel kevéssé ismert cégek értékpapírjait vásárolni a teljes portfólió 20%-át meghaladó értékben.

Befektetések bankokba

A vállalati kötvények között hagyományosan a bankpapírok keresettek. A legnagyobb pénzintézetek megbízhatósága tagadhatatlan, az értékpapír-befektetés feltételei pedig vonzóbbak, mint az azonos banki termékekben.

Ha felveszi a bankokat a kötvényportfólió céglistájába, csak követni kell a független ügynökségek hitelminősítéseinek helyzetét. Figyelembe véve, hogy hazánkban a közelmúltban egyre gyakoribbak a banki szervezetektől származó engedélyek, még egy teljesen jó hírű szervezetet is sújthat, így az Ön pénzét is. Javasoljuk, hogy előnyben részesítsék a legfeljebb 3, maximum 5 éves lejáratú értékpapírokat.

Hozam és időtartam

Az értékpapírokba történő befektetés során két kulcsfogalom jellemzi egy eszköz pénzügyi vonzerejét. Az adósságpiac esetében ez a kötvényportfólió hozama és futamideje. És ha a jövedelmezőség fogalma mindenki számára ismerős, akkor a második kifejezés megijesztheti a kezdő befektetőt. Valójában, ha megnézzük, ez a koncepció rendkívül egyszerű, ésértéke kulcsfontosságú információkat tartalmaz a befektető előnyeiről.

Ha a hozamot százalékban vagy rubelben számítjuk, akkor az időtartamot napok határozzák meg. Más szóval, ez a kifejezés azt jelenti, hogy a befektető mennyi idő elteltével adja vissza a papírvásárlásra fordított összeget, vagyis az nullára megy. Egy portfólió futamideje jelentősen jellemzi annak hatékonyságát, mert minél hamarabb fedezi a befektető a kiadásait és visszaadja az elköltött pénzösszeget, annál hamarabb kezd nettó bevételhez jutni, amelyből már csak az adó egy százalékát kell levonni.

A hitelviszonyt megtestesítő értékpapír-portfólióbefektetéssel való rövid ismerkedés után levonható következtetés egyszerű és egyértelmű: minden pénzügyileg tájékozott ember befektetővé válhat. Ehhez nincs szükség kolosszális tőkére, tanácsadók és elemzők hadaira, vagy a nap 24 órájában három képernyőn történő pénzügyi hírek figyelésére. Egyszerűen válasszon egy megbízható pénzügyi brókert, és használja a józan eszét.

Ne várjon villámgyors kozmikus nyereséget az értékpapír-befektetéstől, ne csábítson az aranyhegyek, amelyeket egy gátlástalan bróker ígérhet, ne essen pánikba és ne kockáztasson hiába. Akkor lépésről lépésre gazdag és sikeres befektető lesz.

Ajánlott:

Tomato Superbomba: fotó leírással, fajtajellemzők, hozam, vélemények

A nemesítők által az ország különböző régióiban tenyésztett paradicsomok ellenállnak az éghajlati viszonyoknak és a gondozási követelményeknek. A különösen instabil éghajlatú régiókban való termesztéshez a Superbomba paradicsom tökéletes. Jellemzők, vélemények, termelékenység, fotók a szibériai válogatás mestereinek remekművéről ebben az anyagban várnak rád

Paradicsom Nagy Péter: fénykép és leírás, a fajta jellemzői, hozam, vélemények

Sok nyári lakos szeretné a lehető legkorábban betakarítani az első paradicsomtermést a területén. Ehhez korai vagy középkorai fajtákat kell választani. Az egyik ilyen a Nagy Péter paradicsomfajta. Javasoljuk, hogy most beszéljen előnyeiről és hátrányairól, a gondozás jellemzőiről és a termelékenységről

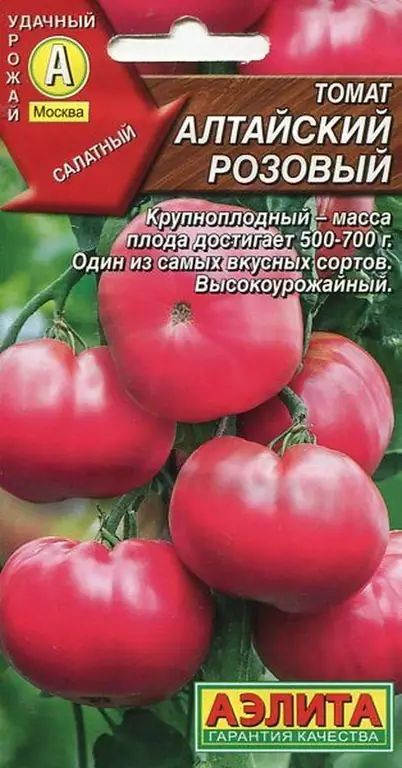

Paradicsom "Altai pink": fotó és leírás, hozam, vélemények

A paradicsom "Altai" azoknak a kertészeknek alkalmas, akik változatossá szeretnének tenni. 2007-ben tenyésztette ki egy orosz tenyésztő. A fajta nagy hidegállósággal rendelkezik, ami lehetővé teszi az ország egész területén történő termesztését. Három fajta paradicsom "Altai" van: rózsaszín, sárga és piros. Mindegyiknek megvannak a maga sajátosságai

Uborka "hősi ereje": fotó leírással, hozam

A "Bogatyrskaya Sila" uborka egy önbeporzó, korai érésű fajta, amelyet az RGAU-MSHA hazai nemesítői fejlesztettek ki. A fajtát a "Manul" cég jele alatt állítják elő, és az egyik legnépszerűbb a nyári lakosok körében. Ha hiszi a véleményeket, megfelelő odafigyeléssel és jó mezőgazdasági gyakorlattal több mint 20 kilogramm ropogós, ízletes zöldet gyűjthet egy bokorból

Alapvető piaci elemzés. Technikai és fundamentális elemzés

A fundamentális elemzés olyan módszerek összessége, amelyek lehetővé teszik a piacon vagy annak szegmenseiben zajló események előrejelzését külső tényezők és események hatására