2026 Szerző: Howard Calhoun | [email protected]. Utoljára módosítva: 2025-06-01 07:14:02

A vállalati kötvények magán- és állami vállalatok által kibocsátott kötvények. A kibocsátás fő célja, hogy a bank által kínáltnál kedvezőbb feltételekkel gyűjtsön pénzt. Egy befektető számára a vállalati kötvények jövedelmező befektetések lehetnek.

Mik azok a vállalati kötvények

A vállalati kötvények olyan hitelviszonyt megtestesítő értékpapírok, amelyeket a vállalkozások pénzszerzés céljából bocsátanak ki (nyomtattak). Bármely többé-kevésbé nagy cég kibocsáthat ilyen értékpapírokat. Többnyire papírra nyomtatják, az utóbbi időben lehetőség nyílt papírmentes formában is megvásárolni őket az interneten. Az ilyen kötvények névlegesek, csak elektronikus aláírással vásárolhatók meg. Ehhez regisztrálnia kell a bank vagy a bróker hivatalos honlapján. A befektetők minden tranzakciót speciális elektronikus terminálon vagy a felhasználó személyes számlájáról hajtanak végre. Mindenesetre a személy átadja az azonosítót.

A vállalatok vállalati kötvényeit, különösen a magánvállalkozásokat figyelembe veszika legkockázatosabb, bár sok múlik a kibocsátó megbízhatóságán. A nagy ismert cégek nem érdekeltek abban, hogy ne fizessenek adósságaikat befektetőiknek. A tartozás fizetésének késedelme vagy megtagadása valójában azt jelenti, hogy a cég csődbe megy, és ez pedig a részvények értékének csökkenéséhez vezet.

Hol lehet vásárolni

Vállalati értékpapírok, kötvények és részvények vásárolhatók mind a tőzsdén, mind Oroszországban (ez a moszkvai tőzsde), mind a tőzsdén kívüli piacon (több tucat, sőt több száz ismert és ehhez kevéssé ismert oldalak). A vállalati kötvényekkel és egyéb értékpapírokkal való tranzakciók alapvetően modern kommunikációs eszközökkel zajlanak: telefonok, internet-hozzáféréssel rendelkező számítógépek.

A bankfiókokban is vásárolhat értékpapírt. Vásárláskor figyelembe kell venni, hogy a vállalati kötvényeknek okmányosnak kell lenniük, még akkor is, ha a dokumentum nem papíralapú. A vevőnek meg kell kapnia egy fájlt (üzenetet), amely megerősíti az értékpapír tulajdonjogát és a kamat igénylését.

Vállalati kötvényekbe való befektetés előnyei

Első pillantásra úgy tűnhet, hogy a vállalati kötvényekbe való befektetés veszteséges és hálátlan üzlet. Magas a kockázat, kicsi annak a valószínűsége, hogy a cég visszafizeti. Valójában ez nem igaz. A jó hírnévvel és nagy mennyiségű forgó- és befektetett eszközzel rendelkező nagyvállalatok és vállalkozások nem érdekeltek abban, hogy megtévesszék kötvényeik vásárlóit. Temráadásul két okból is jövedelmezőbb számukra a kötvénykibocsátás.

Először is nagyon likvid eszközöket (pénzt) kapnak sokkal alacsonyabb áron, mintha banki hitelt vennének fel. A vállalati kötvények átlagos kamatlába 8-12%.

Másodszor, a hitelviszonyt megtestesítő értékpapírok kibocsátásának időszakában csak kamatot fizetnek. Csak a futamidő végén fizetik ki a tartozás tőkeösszegét.

Hogyan választhat egy befektető megbízható vállalati kötvényeket?

Minden befektető fő feladata az, hogy a veszteség legkisebb kockázatával és a legnagyobb haszonnal fektessenek be. A vállalatok vállalati kötvényei azon kevés pénzügyi eszközök közé tartoznak, amelyek ilyen lehetőséget biztosítanak. Sok nagy- és középvállalat bocsát ki kötvényt, így a befektetőnek széles a választéka. A befektetőnek befektetésének biztosítása érdekében vállalati értékpapírok vásárlásakor be kell tartania az alábbi szabályokat.

- Vásárolja meg a leghíresebb cégek kötvényeit.

- Ha az értékpapírok megtérülési rátája magasabb, mint a bankhiteleké, akkor nem szabad ilyen vállalati részvényeket és kötvényeket vásárolni. Ez azt jelenti, hogy a bank valamilyen okból nem ad kölcsönt a vállalkozásnak, és így kénytelen forrást keresni. Nagy valószínűséggel egy ilyen vállalkozás a csőd szélén áll.

- Soha ne vásároljon értékpapírokat ismeretlen tőzsdén kívüli piacokról vagy megkérdőjelezhető brókerektől.

A vállalati kötvénypiacon a befektetési tárgy kiválasztásának fontos feltétele a stabila kibocsátó vállalkozás pénzügyi helyzete. A pénzügyi kimutatások, valamint azok megbízhatóságát igazoló dokumentumok (könyvvizsgálói jelentés) közzétételének hiánya figyelmezteti a befektetőt. Sajnos, ha a pénzt rossz cégbe fektetik be, de egy napos cégbe, akkor senki nem adja vissza.

Vállalati kötvénytípusok

A vállalati kötvények nem különböznek a közönséges kincstári értékpapíroktól abban a tekintetben, hogy miként termelnek bevételt. A bevétel kupon vagy kedvezmény formájában halmozódik fel. Itt hasonlóak az állam- és vállalati kötvények.

A kuponos vállalati kötvényeknél a bevételt kamat formájában fizetik ki, plusz a kuponon feltüntetett összeget. Például egy kuponos kötvény névértéke 1000 rubel, a ráta évi 8%, plusz az értékpapír tulajdonosa egy év után 50 rubel kuponjövedelemre számíthat. Az értékpapír kibocsátásának időtartama 2 év. Ez azt jelenti, hogy az első év végén 50 rubelt vehet fel, két év múlva pedig további 1166,4 rubelt. Ennek eredményeként az értékpapírból származó bevétel 216,4 rubel lesz.

A kedvezmény kamat formájában is felszámításra kerül. Magukat a kötvényeket azonban a kezdeti kihelyezéskor névértékük alatti áron értékesítik. Például a névleges ár 1000 rubel, és a cég 900 rubel áron értékesíti őket. Plusz 6% évente. Az értékpapír 1 évre szól. A tőzsdei forgalomban lévő ár magasabb vagy alacsonyabb lehet annál, amelyen az értékpapírokat a kibocsátó vállalkozás értékesítette. aztmind a kedvezményes, mind a kuponos kötvényekre igaz.

Mi a különbség a vállalati kötvények és a részvények között

A vállalati kötvények meghatározásának legjobb módja, ha összehasonlítja őket más típusú értékpapírokkal. Például cégek részvényeivel. A részvény részvény értékpapír. Tulajdonosának szavazati jogot biztosít a vezetésben, jogot biztosít a nyereség egy bizonyos részéhez - osztalékhoz, valamint a vállalkozás csődje esetén az ingatlan egy részéhez. A részvényeket a kibocsátó társaság bocsátja ki, a tőzsdén és a tőzsdén kívüli piacon is értékesíthetők.

Vállalati értékpapírok: a részvényeket, kötvényeket a kibocsátó társaság bocsátja ki. Ezek és mások egyaránt foroghatnak a tőzsdén és a tőzsdén kívüli piacon. A fő különbség a kötvények és a részvények között az, hogy nem adnak tulajdonosuknak semmiféle jogot a jövedelem vagy vagyon kezeléséhez, illetve egy részéhez.

A vállalati kötvények vásárlója csak arra számíthat, hogy egy bizonyos idő elteltével kamatostul visszakapja a pénzét. Sőt, vagy korábban, vagy a tranzakció lezárásakor kap kamatot. Vagyis a kötvény kibocsátónak történő eladásakor. A befektető csak akkor követelhet kártérítést a társaságtól az ingatlan egy részének formájában, ha a szerződés értelmében az általa megszerzett kötvényt ez az ingatlan biztosítja.

Vállalati és kincstári kötvények. Különbség

A kötvények másik típusa az államkincstári kötvény. Ezeket az állam adja ki, és azvisszafizetésükért felelősek. Ugyanolyan megbízhatónak számítanak, mint a bankbetétek, de a kamata 2-5%-kal magasabb. Az állam csak egy esetben - mulasztás esetén - nem fizethet ezekért. Ez azonban nem jelenti azt, hogy ne amortizált pénzből próbálná meg fedezni az adósságot. Ez pedig kockázat. Ezért az államkötvények vásárlásakor annyira fontos, hogy az infláció alacsony legyen. És a kibocsátó ország gazdasága stabil.

A kötvények egyik lehetősége az eurókötvény. Ez egy olyan értékpapír, amelynek névértéke bármilyen devizában (dollárban, euróban, fontban) van kifejezve. Két fő különbség van a vállalati kötvények és az államkötvények között. Először is, egy vállalkozás nem törlesztheti adósságát kötvényekkel, ha csődhelyzetben van, és eszközei nem elegendőek az összes adósság visszafizetésére. Ebben az esetben a vállalati kötvények tulajdonosának nem marad semmi.

Második különbség. Vállalati kötvényszintek elérhetősége. A Tiers a kötvények minősítési rendszere a megbízhatóság és a kockázat szempontjából. Oroszországnak minősítési rendszere van az értékpapírokra, beleértve a vállalati kötvényeket is. Egy ilyen rendszer azonban nem ad teljes garanciát arra, hogy néhány éven belül nem megy csődbe a cég, de a semminél jobb egy ilyen rendszer. Összesen kilenc szint van: A1, A2, A3, B1, B2, B3, C1, C2, C3. A jól ismert orosz vállalatok vállalati kötvényei a legmagasabb minősítéssel rendelkeznek. A legalacsonyabbak azok a cégek, amelyek pénzügyi helyzete instabil. De még értékes isaz alacsony minősítésű dolgozatok jobbak, mint azok, amelyek nem mennek át a rangsorolási rendszeren.

Sokkal kockázatosabb azoknak a cégeknek a vállalati kötvényeit vásárolni, amelyek értékpapírjai kikerültek a minősítésből és a tőzsdéről. A minősítés a pénzügyi kimutatásukat közzétevő vállalatok részvényeit és kötvényeit tartalmazza. Az ilyen vállalkozások leminősítésének okai lehetnek átmeneti nehézségek és komoly problémák is. A besoroláson kívüli és a tőzsdén kívüli vállalati kötvények vásárlásakor a befektető fennáll annak a kockázata, hogy egy nem létező vállalkozás értékpapírjait vásárolja meg.

Az oroszországi vállalati értékpapírpiac sajátosságai

Az oroszországi tőzsdei és tőzsdén kívüli piacnak megvannak a maga sajátosságai, amelyek eltérnek a többi kereskedési platformtól. Ez annak a ténynek köszönhető, hogy Oroszországban a tőzsdei kereskedés gyakorlatilag nem fejlett. És kevés olyan cég van, amely részvényeket és kötvényeket bocsát ki szabad forgalomba. A bányavállalatok részvényeivel elsősorban a tőzsdén és a tőzsdén kívüli piacon kereskednek.

Sajnos a hazai gazdaság továbbra is erősen függ a fémek, az olaj és a gáz áraitól, amelyek a fő exportcikkek. Ez nemcsak instabil árfolyamhoz (a rubel lázban van), hanem az ország gazdaságának egészéhez is vezet. És bár a nyersanyagárak az utóbbi időben folyamatosan csökkennek, továbbra is a bányászati vállalatokat tartják a legmegbízhatóbb és legvonzóbb befektetési célnak, beleértve a külföldieket is.

A befektetők - orosz és külföldi egyaránt - inkább vásárolnak„blue chipek” vállalati kötvényei, amelyeket olajtársaságok képviselnek a moszkvai tőzsdén. Azonban még az a tény sem garantálja, hogy a cég a „blue chipek” közé tartozik. A kincstári kötvényekkel ellentétben a vállalati kötvényeket nem támogatja a kormány. A kibocsátó cég csődje esetén pedig a befektető nem kap semmit.

A külföldi befektetők, bár vonzzák őket a magas kötvénykamatok, félnek befektetni pénzüket orosz vállalatokba. Az orosz vállalati kötvények kockázata nagyon magas, tekintettel nemcsak a gazdaság instabil állapotára, hanem a jogszabályok tökéletlenségére is. A nem kellően kidolgozott törvények lehetővé teszik egyes társaságok számára, amelyek értelemszerűen nem lesznek képesek kifizetni a befektetőket, hogy kötvényeket bocsássanak ki és helyezzenek el a tőzsdén kívüli piacon.

Kiválasztási tippek

Azonban nem minden olyan rossz. A befektetők előnyükre fordíthatják az orosz gazdaság instabilitását, ha betartanak bizonyos szabályokat.

- Csak állam- és vállalati kötvényeket vásároljon csak a tőzsdén hivatalos brókereken és bankokon keresztül.

- Az államkötvények előnyösebbek, mivel szinte azonos biztonsági szinttel rendelkeznek, mint a kincstári kötvények, de magasabb hozamot adnak.

- Csak stabil valutában denominált eurókötvényeket vásároljon: dollár, euró, svájci frank vagy font.

- Vásárlás előtt elemezzea kibocsátó vállalkozás pénzügyi kimutatásait, hasonlítsa össze a különböző cégek beszámolóit egymással.

- A vállalati kötvények besorolásának megismerése. A blue chip cégek a legmegbízhatóbb vállalatok Oroszországban. És bár a nyersanyagáraktól függenek, eddig ezek a legsikeresebbek és legstabilabbak.

Üzletkötéskor nem csak a kötvény költségét, típusát és hozamszintjét kell figyelembe venni, hanem az esetleges jutalékköltségeket is.

A vállalati kötvények egy másik befektetési eszköz, amely lehetővé teszi a tőke felhasználását bevételszerzésre. Az orosz gazdaság körülményei között a kötvények legmegbízhatóbb típusa az eurókötvény. Annak ellenére, hogy a hozam 1-3%, figyelembe véve a csökkenő rubelt, egy ilyen pénzbefektetés lesz a legjövedelmezőbb.

Fontos

Vállalati kötvények vásárlásakor ne feledje, hogy ezek kockázatos értékpapírok, és sok múlik az azokat kibocsátó társaság pénzügyi helyzetén. Ezért nem csak arra kell figyelni, hogy mi a hozam vagy nominális deviza. Ami fontos, az a kibocsátó vállalkozás pénzügyi helyzete, a vállalkozás székhelye szerinti ország gazdaságának állapota. Vannak-e kilátások a cég fejlődésére, vagy csőd előtt áll. A befektetett pénzeszközök biztonsága ettől függ.

Ajánlott:

Mi az elsődleges dokumentáció a számvitelben? A töltet meghatározása, típusai, jellemzői és követelményei

Minden vállalat könyvelése foglalkozik az elsődleges jelentéssel. A számviteli elsődleges dokumentációk listája számos kötelező papírt tartalmaz. Mindegyik az üzleti folyamat szakaszaihoz kapcsolódik. Ha a szervezet alkalmazottai nem vezetik az elsődleges dokumentációt az „1C: Számvitelben”, a vállalat kézzelfogható szankciókkal szembesül

A pénzügyi tranzakciók A pénzügy fogalmának meghatározása, fajtái, lényege

A pénzügyi tranzakciók az üzleti tevékenység szerves részét képezik, szükségesek annak stabil működéséhez. Minden vállalkozás különféle pénzügyi tranzakciókat hajt végre, amelyek szervezeti és jogi formájához, üzletágához kapcsolódnak. A cikkben megvizsgáljuk a pénzügyi tranzakciók fő típusait, megvizsgáljuk azok jellemzőit

Vállalati ügyfél. Sberbank vállalati ügyfelek számára. MTS vállalati ügyfelek számára

A bankok, biztosítótársaságok és távközlési szolgáltatók minden vonzott nagyvállalati ügyfelet teljesítménynek tekintenek. Számára kedvezményes feltételeket, speciális programokat, bónuszokat kínálnak az állandó szolgálatért, igyekeznek vonzani, majd minden erejével megtartani

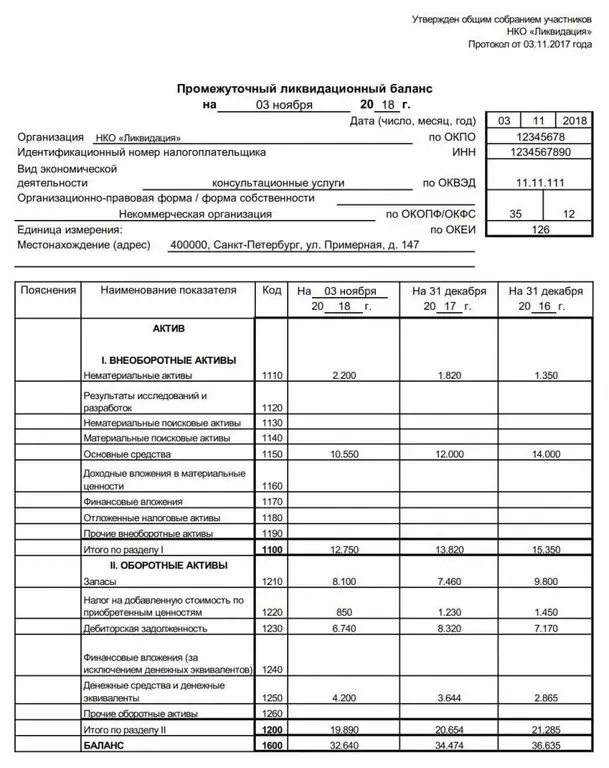

A felszámolási mérleg a A felszámolási mérleg fogalmának meghatározása, jóváhagyása, formája és kitöltési mintája

A felszámolási mérleg fontos pénzügyi aktus, amelyet a szervezet bezárásakor készítenek. Lehet köztes vagy végleges. A cikk elmondja, hogy mi a célja ezeknek a dokumentumoknak, milyen információkat kell bevinni, valamint hogyan és mikor hagyják jóvá és benyújtják a Szövetségi Adószolgálatnak

Tisztességes verseny: a fogalom meghatározása, típusai és jellemzői, példák

A tisztességes verseny a gazdaság egyik kulcsfontosságú motorja, amely globálisan és lokálisan is működhet. Ennek a jelenségnek köszönhető az ország gazdasági növekedése, valamint a termékek és szolgáltatások minőségének folyamatos javulása. Emellett a verseny segíti a legfrissebb vállalkozási formák fejlesztését és alapvetően új, egyszerűsített funkciókkal rendelkező termékek előállítását. Cikkünkben a tisztességes versenyre és annak típusaira tekintünk át példákat