2026 Szerző: Howard Calhoun | [email protected]. Utoljára módosítva: 2025-06-01 07:14:02

A gyertyatartó diagramokat egy japán rizskereskedő találta fel a 18. században. Munehisa Homma. A piacon nyújtott teljesítménye legendás volt. Az évszázadok során technikai elemzési módszerei további kiegészítéseken és módosításokon mentek keresztül, és ma már a modern pénzügyi piacokon is alkalmazzák. A nyugati világot Stephen Nison Japanese Candlestick Charts című könyvében ismertették meg ezzel a módszerrel.

Ma már minden kereskedési platform technikai elemzési eszköztárában megtalálhatóak, és minden pénzügyi kereskedő charting programjai támogatják őket. A megjelenített információk mélysége és a komponensek egyszerűsége tette népszerűvé a mutatót a szakmai piaci szereplők körében. Az a képesség pedig, hogy több gyertyatartót egy megforduló és trendet folytató gyertyatartó-mintává kombinálhatunk, hatékony eszköz az árváltozások értelmezésére és előrejelzésére.

Hogyan olvassunk el egy diagramot?

A gyertyatartó három részből áll: a felső és az alsó árnyékból és a testből. Ez utóbbi színű zöld (fehér) vagy piros (fekete). Minden egyesA gyertyatartó egy adott időszak áradatait képviseli. Például egy 5 perces gyertya megjeleníti az 5 percen belül megkötött kereskedések adatait. Minden indikátor 4 árat jelez: nyitott, zárás, alacsony és magas. Közülük az első az adott időszak első üzletének, a második pedig az utolsónak felel meg. Ezek alkotják a gyertya testét.

Az ár legmagasabb szintjét a test felső részéből kinyúló függőleges vonal jelzi, amelyet árnyéknak, faroknak vagy kanócnak neveznek. A minimumot a test alsó részéből kiinduló függőleges vonal ábrázolja. Ha a zárás magasabb, mint a nyitás, a gyertya zöldre vagy fehérre vált, ami a nettó ár növekedését jelzi. Ellenkező esetben a piros vagy fekete színe értékcsökkenést jelez.

Alkalmazás a műszaki elemzésben

A gyertyatartók a bikák és a medvék, a vevők és az eladók, a kínálat és a kereslet, a félelem és a kapzsiság harcának menetéről mesélnek. Fontos szem előtt tartani, hogy minden gyertyatartó mintát meg kell erősíteni a múltbeli és jövőbeli adatok kontextusa alapján. Sok kezdő elköveti azt a hibát, hogy észrevesz egy magányos mintát anélkül, hogy figyelembe veszi a múltbeli és a jövőbeli árakat. Például a Hammer trendfordulót jelez, ha az az előző három bearish gyertya után következik be. A "lapos" jelzőkkel ellátott környéken pedig hiábavaló. Ezért az egyes figurák által elmondott „történet” megértése elengedhetetlen a japán gyertyatartók mechanikájában való magabiztos tájékozódáshoz. Ezek a minták gyakran ismétlődnek, de a piac gyakran csalni próbálkereskedők, amikor szem elől tévesztik a kontextust.

A színezés némi érzelmességet hoz a slágerlistákba. A legjobb eredmények elérése érdekében fontos, hogy más mutatókat is figyelembe vegyenek. A cikk bemutatja a kereskedők körében legnépszerűbb gyertyatartó mintákat.

Övmarkolat - mi ez?

A Belt Grab gyertyatartó mintát másodlagos trendjelzőnek tekintik, amely bullish és bearish trendeket is jelezhet a minta természetétől és a piac irányától függően, ahol megjelenik. Magas testű gyertyát jelöl, kevés vagy semmilyen árnyékkal, jelezve a bullish vagy bearish aktivitás erejét. Emelkedő trendben ez egy potenciális megfordulási csúcsot jelent, és egy piros mintából áll, az árfolyam felső részén nyitás és mélyponton zárás. Az árnyékok vagy nagyon kicsik, vagy hiányoznak. Lefelé irányuló trendben egy hosszú zöld gyertyából áll, és bullish fordulatot jelez. A mutató mérete ugyanakkor jelzi a piaci mozgás irányának változásának valószínűségét: minél nagyobb a test, annál magasabb.

Mind a bullish, mind a bearish Belt Grab megbízhatóbb, ha a piac szélsőségei közelében jelennek meg, amit támasz- és ellenállásvonalak, mozgóátlagok stb. jeleznek. A minta még fontosabbá válik a « Dark Cloud Veils összetételében” vagy egy bearish vagy bullish Engulfing.

Kalapács

Ez a minta a bullish megfordulását jelzi. Ez az egyik legtöbb (ha nem a legtöbb)széles körben követett Forex gyertyatartó minta. Annak meghatározására szolgál, hogy egy trend elérte-e a mélypontot, majd emelkedik-e az ár, amit a kereskedők használnak a hosszú pozíciók megadására.

Egy kalapács alakul ki a piaci csökkenő trend végén, és azonnali mélypontot jelez. A gyertyatartó alsó árnyéka új lejtmeneti mélypontot képez, a záróár pedig meghaladja a nyitó árat. A farok legalább kétszer olyan hosszú legyen, mint a test. Olyan helyzetet képvisel, amikor a long pozíciók végre nyitni kezdenek, a short pozíciók pedig bezárnak, és a spekulánsok elveszik a profitjukat. A kereskedési volumen növekedése a „Hammer” újabb megerősítése. De a végső magabiztosság érdekében fontos, hogy a következő gyertya az előző mélypontja felett, lehetőleg a test felett zárjon.

Tipikus vételi jelzés a Hammer utáni mutató csúcsa feletti nyitás, a figura teste vagy árnyéka alatti stop loss. Természetesen nyomatékjelzőkkel kell ellenőrizni, például MACD, RSI vagy sztochasztikus.

Shooting Star

Ez egy bearish, fordított gyertyatartó minta, amely azt jelzi, hogy a trend elérte a csúcsot vagy a csúcsot. Ő a Hammer pontos inverz változata. Egy Shooting Star-nak legalább három egymást követő zöld gyertya égése után kell kialakulnia, ami a kereslet növekedését jelzi. Végül a piaci szereplők elveszítik türelmüket, és új csúcsra hajszolják az árat, mielőtt rájönnének, hogy túlfizettek.

A felső árnyéknak kétszer nagyobbnak kell lennie, mint a test. Ez azt jelzi, hogy az utolsóA vevő akkor lépett be az eszközbe, amikor a játékosok lezárták pozícióikat, az eladók pedig elkezdtek fellépni a piacon, lenyomva az árat, és a gyertyát a nyitóáron vagy annak közelében zárták le. Ez lényegében a késői bikák csapdája, akik túl sokáig kergetik a trendet. A félelem itt csúcsosodik ki, amikor a következő gyertyának egy hullócsillag alatt vagy egy hullócsillag alatt kell bezárnia, ami pánikszerű eladáshoz vezet, mivel a késői vásárlók nehezen szabadulnak meg megszerzett eszközeiktől, hogy a veszteségeket zárják el.

Tipikus short eladási jelzés akkor jön létre, amikor a következő gyertya mélypontja eltörik, és megáll a test vagy a Shooting Star farok csúcsa.

Doji

Ez egy fordított gyertyatartó minta, amely az előző kontextustól függően lehet bullish vagy bearish. Ugyanolyan (vagy zárási) nyitó és záró ára van, hosszú árnyékokkal. A figura úgy néz ki, mint egy kereszt, de nagyon kicsi a teste. A Doji a határozatlanság jele, de egyben egy közmondásos vonal a homokban. Mivel ez a minta általában a trend változását jelzi, a korábbi mutatók iránya jelezheti, hogy melyik irányt veszi majd.

A Gravestone gyertyatartó minta egy Doji, melynek nyitó és záró ára megegyezik a munkamenet legalacsonyabb árfolyamával, vagyis amikor nincs alsó árnyék.

Ha az előző mutatók bullish volt, akkor a következő, amely a Doji törzs alatt zárt,ha ez utóbbi mélypontja megtörik, az eladás szükségességét jelzi. A stop parancsot a minta legmagasabb pontja felett kell elhelyezni.

Ha az előző gyertyák medve színűek voltak, akkor a Doji valószínűleg bullish fordulatot fog alkotni. Ez egy hosszú pozíciót vált ki a test felett vagy a magas mutatót, a minta alsó része alatti megállással.

Bullish Engulfing

Ez egy nagy zöld gyertya, amely teljesen befedi a teljes előző piros sort. Minél nagyobb a test, annál szélsőségesebbé válik az átalakulás. Teljesen le kell fednie az összes korábbi gyertya vörös testét.

A leghatékonyabb bullish Az Engulfing egy csökkenő tendencia végén következik be, éles visszapattanással, amely pánikba ejti a rövidnadrágot. Ez sokakat motivál a profitszerzésre, ami még nagyobb vásárlási nyomást jelent. A Bullish Engulfing egy csökkenő trend megfordítása vagy felfelé ívelő gyertyatartó minta, amikor enyhe visszahúzódás után alakul ki. A műveletek mennyiségének legalább az átlagos szint kétszeresének kell lennie ahhoz, hogy az ábra a leghatékonyabb alakzatot alkothassa.

A vételi jel akkor jön létre, amikor a következő gyertyatartó meghaladja a bullish Engulfingcsúcsát

Bearish Engulfing

Ahogy egy hatalmas szökőár teljesen beborítja a szigetet, ez a gyertya teljesen elnyeli az összes korábbi zöld jelzést. Ez a trendváltozás legerősebb jele. Teste beárnyékolja az előző zöld gyertya testét. A legerősebb hatásnak egy alakja van,amelynek mérete a felső és alsó árnyékokkal együtt meghaladja az előző mutatókat. Ez az elnyelő gyertyatartó-minta a hatalmas értékesítési tevékenység jele lehet, amikor a piaci hangulat pánikszerű fordulatról a bullish-ről a bearanyra fordul.

A korábbi drágulás a vásárlók szerény optimizmusát támasztja alá, mivel a kereskedésnek az emelkedő trend csúcsa közelében kell zajlani. A bearish elnyelő gyertya valójában feljebb nyílik, reményt adva egy új emelkedő trendnek, mivel kezdetben inkább bullish hangulatot jelez. Az eladók azonban nagyon agresszívek és rendkívül gyorsan nyitó szintre vágták az árat, ami némi aggodalmat okoz a long pozíciót nyitók körében. Az eladás felerősödik, ahogy az ár az előző közeli mélypontra esik, ami aztán némi pánikot okoz, mivel a tegnapi vásárlók többsége veszteséges. A fordított arány drámai.

A Bearish Engulfing egy fordított gyertyatartó minta, amikor az emelkedő trendek hatására alakul ki, miközben egyre több eladót aktivál. A rövid pozícióba való belépés megkezdésének jelzése akkor jön létre, amikor a következő mutató meghaladja az ábra alsó szintjét. A jelenlegi piaci lejtmenet mellett a fellendülés fellendülésén bearish Engulfing következhet be, ami a fellendülésen rekedt új vevők vonzása miatt felgyorsult ütemben folytatja a csökkenést. Mint minden gyertyatartó mintánál, itt is fontos figyelni a hangerőt, különösen ebben az esetben. Hogy a helyzet a legtöbb legyenA tranzakciók volumene legalább kétszerese legyen az átlagos szintnek. A szoftveralgoritmusok a hamis bezárásokról híresek a hamis bearish gyertyák miatt, amelyek miatt sok rövidre esik ebbe a csapdába.

Bullish Harami

Ez egy másik gyertyatartó megfordítási minta jelzője. Úgy néz ki, mint a bearish Engulfing fordított változata. A kis Harami előtt egy nagy, elnyelő vörös japán gyertyának kell lennie, amely a sorozat legalacsonyabb pontja, amely a végső eladást jelzi. A Haraminak az Engulfing tartományon belül kell kereskednie. Kis testméretének köszönhetően az eladók biztosak abban, hogy az ár ismét csökkenni fog, de ehelyett stabilizálódik, és visszahúzódó visszapattanást eredményez, amely meglepi a rövidnadrágot.

A minta egy finom nyom, amely nem okozza az eladókat aggodalomra, amíg a trend lassan megváltozik. Nem olyan megfélemlítő vagy drámai, mint a bullish elnyelő gyertyák. A finom Harami test nagyon veszélyessé teszi a mintát a short eladók számára, mivel a visszafordulás fokozatos, majd gyorsan felgyorsul.

A vételi jelzés akkor jön létre, amikor a következő gyertya az előző nőstény legmagasabb pontja fölé emelkedik, és a megállókat a minta legalacsonyabb szintje alá lehet helyezni.

Bearish Harami

Ez az előző modell fordított változata. A bearish Harami előtt elnyelő gyertyatartónak teljesen el kell fednie a hatótávolságát,ahogy Dávid legyőzte Góliátot. A gyertyatartó minta az emelkedő trend csúcsán alakul ki, amikor az előző zöld, nagy testű gyertyatartó új csúcsot hoz létre. A kis Harami megalakulásával a vásárlási nyomás fokozatosan szertefoszlik. A kereslet fokozatos lassulása ellenére a longok továbbra is azt feltételezik, hogy a visszahúzódás csak egy szünet az árnövekedés újraindulása előtt.

A Harami bezárása után a következő gyertya lejjebb zár, ami a vásárlókat kezdi aggódni. Amikor az előző elnyelő minta mélypontja megtörik, pánikszerű eladás kezdődik - a hosszú pozíciókat bezárják a további veszteségek csökkentése érdekében.

Eladási jelzés akkor jön létre, amikor az elnyelő gyertya alja eltörik, és megállókat helyeznek el a Harami magaslat felett.

Az akasztott ember

A Hanged Man és a Hammer gyertyatartó minták hasonlónak tűnnek, de az előbbi az emelkedő, nem pedig a csökkenő trend tetején alakul ki. Az „akasztott ember” teste kétszer vagy többször kisebb, mint az alsó árnyék, és a felső árnyék nagyon kicsi vagy hiányzik. A minta eltér a Doji-tól, mert teste a tartomány tetején van kialakítva. Valamilyen oknál fogva a vevők megragadták a potenciális sztárt, és feljebb tolták az árat, hogy zárják a felső tartományt és fenntartsák a bullish hangulatot. Ezt gyakran mesterségesen teszik. Az igazság azonban világossá válik, ahogy a következő ülés a Hanging Man minta szerint zárul, ahogy az eladások felgyorsulnak.

Ez a trendforduló gyertyatartó minta a leghatékonyabb a parabolikus árugrások csúcsán, amely négy éskövetkezetesebb zöld darabok. A legtöbb bearish fordulatjelző a Shooting Stars-on és a Doji-n jelenik meg. A Hanging Men szokatlan, mivel egy nagy vásárló jele, aki abba a csapdába esik, hogy megpróbálja fenntartani a lendületet, vagy színleli a piaci tevékenységet, hogy növelje az eladási likviditást.

A Hanging Man az emelkedő trend lehetséges csúcsát jelzi, amikor a bikák, akik az árakat kergetik, ránéznek, és csodálkoznak, miért csinálják ezt olyan sokáig. A helyzet a régi rajzfilmre emlékeztet, ahol a prérifarkas addig üldözi a madarat, amíg rá nem jön, hogy átlépett a szikla szélén, és lenéz, mielőtt leesik.

A rövid pozíció nyitására szolgáló jel akkor jön létre, ha a Hanging Man figura mélypontja megtörik, és stop parancsot adnak a felső érték fölé.

Sötét felhőfátyol

Ez a formáció három trendfordító gyertyából áll. A Dark Cloud Cover új csúcsot jelent a piacon, amikor megtöri az előző szekció zárását, de piros színben zár, ahogy az eladók későn érnek. Ez azt jelzi, hogy a vevők aktív lépéseket tettek és új csúcs elérése után is zárták pozícióikat. A fátyolgyertyák testének záróárral kell rendelkeznie az egyes előző mutatók közepe alatt. Ez az, ami megkülönbözteti a mintát a mackó, fordított gyertyatartó mintáktól, mint például a Doji, a Shooting Star vagy a Hanging Man. Így az előző gyertya, a "Fátyol"és a következő alkot egy kombinációt. A mintát legalább 3 egymást követő zöld jelzésnek kell megelőznie.

Az eladások dominálnak, és az új vásárlók csapdába esnek. Ha a következő munkamenetben nem sikerül új csúcsot létrehozni (a fátyol felett), és a harmadik gyertya mélypontja eltörik, akkor ez a short eladás jele. A hosszú pozíciók pánikszerűen bezáródnak a veszteségek rögzítése érdekében. A leállítási parancsokat a fátyol felső árnyéka felett kell elhelyezni.

Rés a felhők között

A gyertyatartó minta a Dark Cloud Veil ellentéte. Egy olyan csökkenő trend új mélypontját jelzi, amely túllépte az előző szekció záróárfolyamát. A jelenlegi zárás azonban magasabb szinten történik. Ugyanakkor az egyes „Gap” gyertyák testének közepének az előző gyertya közepe felett kell lennie. A fátyolhoz hasonlóan legalább 3 piros jelzésnek kell lennie a felhőkből való kiürítés előtt.

A vételi jelzés akkor jön létre, ha a következő gyertya nem alkot új mélypontot, és a harmadik gyertya csúcsát túllépik. A leállítási sorrendet az elszámolás legalacsonyabb ára alá kell beállítani.

Ajánlott:

Az árakció mintáinak mutatója. Mutatók a gyertyatartó minták azonosítására

A pénzügyi piac szakértői speciálisan automatizált asszisztenseket fejlesztettek ki a részvényspekulánsok számára, akik önállóan képesek meghatározni a mintát és jelet adni. Ebben a cikkben a minták e mutatóiról lesz szó. Az olvasó megtudhatja, milyen eszközök léteznek a gyertyatartó minták azonosítására, hogyan kell őket felhelyezni a diagramra és hogyan kell helyesen használni

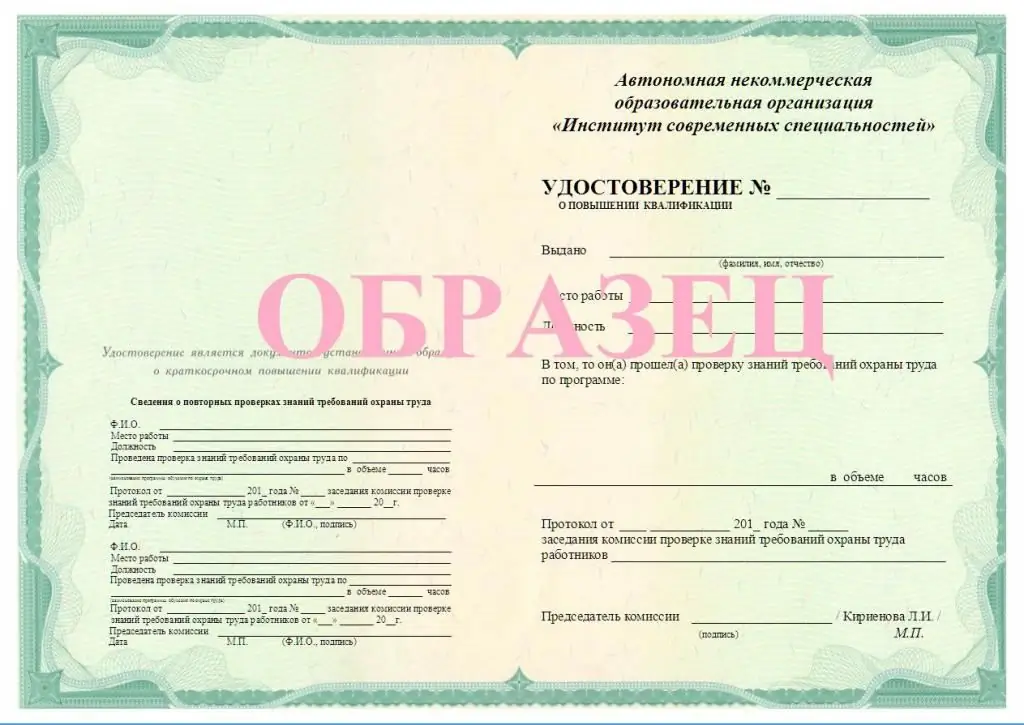

Szakmai fejlődés a munkavédelemben: jellemzők, követelmények és ajánlások

Minden gyártásban van munkavédelmi mérnök. Ez a személy köteles kényelmes munkakörülményeket teremteni, valamint ellenőrizni a biztonsági előírások betartását. Ez pedig azt jelenti, hogy a képesítéseket folyamatosan frissíteni kell

Hulladék-újrahasznosítás Oroszországban: jellemzők, követelmények és érdekességek

A hulladék újrahasznosítása Oroszországban a kezdeti állapotában van. A Természeti Erőforrás Minisztérium hulladékégető művek építésére vonatkozó tervei helyrehozhatatlan károkat okozhatnak a környezetben és a közegészségügyben. Követni kell a globális trendeket, mindenekelőtt a szemetet össze kell gyűjteni, válogatni

Gyertyatartó-minták a kereskedésben: leírás, jellemzők és ajánlások

Úgy döntött, hogy technikai elemzést tanul, vagy kereskedik "Forex"-en? Ebből a cikkből megtudhatja, mik a gyertyaminták, mire valók, mire valók és hol kezdjem

Kazánházak tüzelőanyaga: jellemzők, típusok, jellemzők és követelmények

A kazánokhoz használt tüzelőanyag típusok különbözőek. A legtöbb vízmelegítő gázzal működik. De az elektromos, folyékony és szilárd tüzelésű kazánok is meglehetősen népszerűek. Ez utóbbi esetben a berendezés szénnel, fával vagy pellettel is működhet