2026 Szerző: Howard Calhoun | [email protected]. Utoljára módosítva: 2025-06-01 07:14:02

A ММВ - 7/11/450 számú végzésével az Oroszországi Szövetségi Adószolgálat 2015. október 14-én jóváhagyta a bevallási űrlapot: a személyi jövedelemadó kiszámítása 6 személyi jövedelemadó formában, amelyet kiszámítottak és a beszámolási időszakban magánszemélyektől visszatartott. A jóváhagyott formanyomtatvány szerinti nyilatkozatot minden adóügynök (cég, szervezet, vállalkozás és egyéni vállalkozó) esetében ki kell tölteni és be kell nyújtani az IFTS-hez.

Jelentés a 6-NDFL űrlapon: szállítási szabályzat, szerkezet

A 6NDFL jelentést negyedévente nyújtják be az adóhivatalnak. A benyújtási határidő a beszámolási hónapot követő hónap utolsó napja. Ha ez a dátum ünnepnapra, szombatra vagy vasárnapra esik, akkor a jelentés benyújtásának érvényes dátuma a hétvégét vagy ünnepnapot követő munkanap.

2017-ben a beszámoló számítását legkésőbb: kell benyújtani az adóhatósághoz

- 2017. április 3. (éves számítás 2016-ra),

- 2017. május 2. (negyedéves jelentés 2017 három hónapjáról),

- 2017. július 31. (féléves jelentés 2017),

- 2017. október 31. (9 hónapos jelentés, 2017).

A 2017. évi jelentést legkésőbb 2018. április 2-ig kell benyújtaniév.

A bejelentési határidők megszegése adóhatósági szankciókat von maga után. Az adóügynök minden késedelmes hónap után ezer rubel pénzbírsággal sújtható, még akkor is, ha csak egy napot késett.

A hibás regisztráció és a 6 személyi jövedelemadó számítási hibái büntetést vonnak maguk után. Az adóhatóság által feltárt pontatlanságokért ötszáz rubel bírságot kell fizetnie.

Ez a jelentés nem egy konkrét magánszemélyről nyújt információt, hanem általánosságban a felhalmozott és átut alt jövedelemadóról minden olyan személy esetében, aki a szervezetben bevételt szerzett.

A felhalmozott és visszatartott összegek számítása a 6NDFL jelentésben a következő összetételű:

- alapinformációk a forrásadóról: címlap

- Teljes becslés: 1. szakasz

- részletek: 2. szakasz

Fontos ismerni a 6. szja bevallás 1. szakaszának kialakításának szabályait, a 2. pont kitöltésének módját, cím.

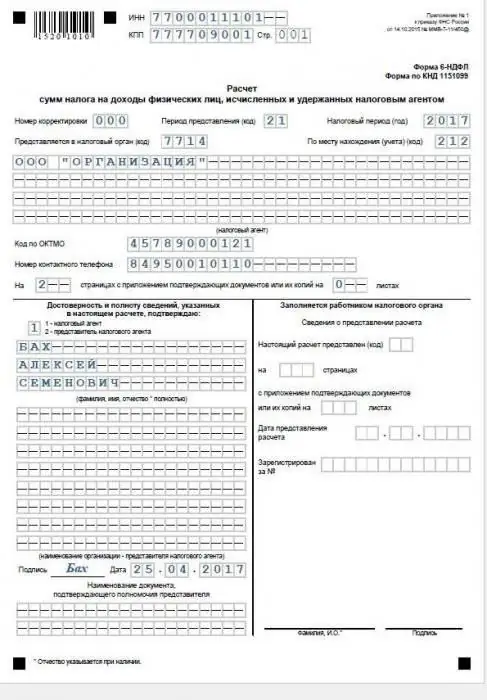

6NDFL-jelentés: title

Az első (cím)oldalon a következő látható:

- az adóügynök regisztrációs adatai (név dekódolással, OKTMO-kód, TIN, KPP, elérhetőségi telefonszám);

- információ a benyújtott jelentésről (űrlap megnevezése, KND kód, rendelkezés kódja és az adóidőszak éve);

- adóhatósági adatok (IFTS kód).

A címlapot a vezető vagy képviselője hitelesíti.

Példa az 1. számú lap (cím) kitöltésére az alábbiakban látható.

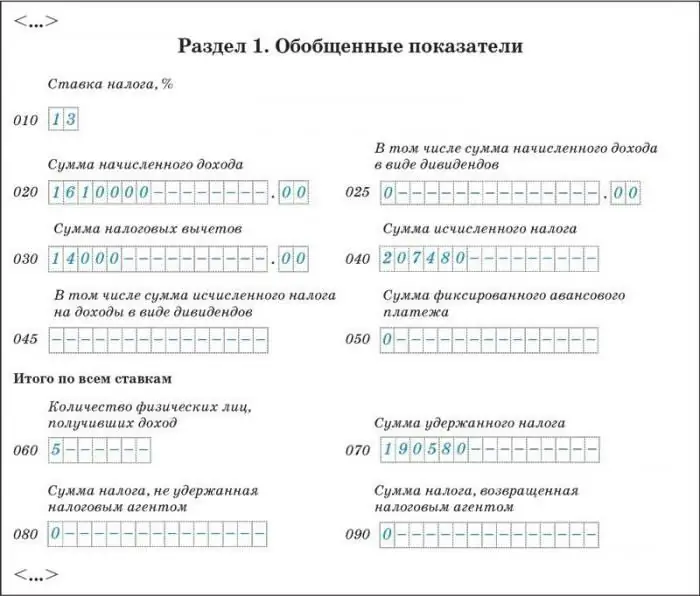

6. szja. nyomtatvány: összesen

A beszámolási időszakban a személyi jövedelemadó kiszámításának és levonásának általános mutatóit az első szakasz tartalmazza.

Az 1. szakasz minden egyes kulcsra elő van írva, amely alapján a jövedelemadót kiszámították. A vállalat általában 13 százalékos kulcsot alkalmaz.

Az első részben az egyes kulcsoknál külön-külön a beszámolási negyedévre vonatkozó adatok láthatók, eredményszemléletű számítással a teljes adóidőszakra:

- a számított jövedelem teljes összege (osztalékkal együtt) és külön az osztalék összege;

- alkalmazott adólevonások (teljes összeg);

- a munkáltató által számított, visszatartott, le nem vont, visszatérített jövedelemadó összege;

- alkalmazottak száma (adóköteles jövedelemben részesült magánszemélyek).

Figyelem: a számított jövedelemadó összege általában nem egyenlő a visszatartott összeggel. A tényleges jövedelemadó levonása a végső havi elszámolás kifizetésekor történik, és gyakran a következő beszámolási időszak hónapjában történik.

A személyi jövedelemadó 6. jelentés 1. pontjának kitöltési mintája alább látható.

Az első szakasz mutatóinak értékei attól függenek, hogy hogyan kell kitölteni a SZJA 6. szakasz 2. pontját.

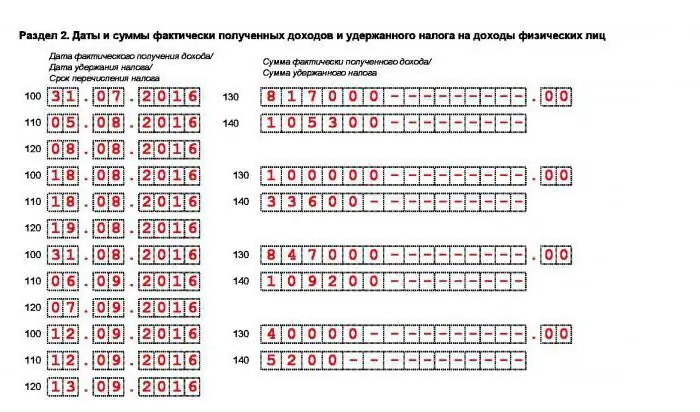

Második szakasz, 6. személyi jövedelemadó: alapvető adatok

2 6. szakasz személyi jövedelemadó - tájékoztató táblázat. Időrendi sorrendben ezt jelzi:

- a beszámolási időszakban (negyedévben) kifizetett összes bevételfelhalmozási tranzakció a felhalmozás időpontjának kötelező feltüntetésével;

- visszatartott jövedelemadó összegeminden kifizetett bevételből, a levonás dátumának feltüntetésével;

- a jövedelemadó IFTS-be történő átutalásának tényleges dátuma.

A nyomtatvány második részében az egyes bevételekre vonatkozó információk a következő blokkban vannak feltüntetve:

- a munkavállalók által ténylegesen kapott jövedelem dátuma és összege - gr. 100 és gr. 130;

- a visszatartott adó dátuma és összege (a 130. oszlopban meghatározott összegtől) - gr. 110 és gr. 140;

- jövedelemadó költségvetésbe történő átutalásának határideje (ilyen típusú bevétel esetén) - gr. 120.

Ezután a blokk annyiszor ismétlődik, ahányszor levonták a jövedelemadót.

2 A személyi jövedelemadó 6. pontja (mintakitöltés a könyvelésben) az alábbiakban látható.

A 6NDFL második szakaszának kitöltésének alapszabályai

Az alábbiakban talál néhány általános tippet a 6 személyi jövedelemadó-bevallás 2. szakaszának kitöltéséhez.

A jelentési negyedévben kifizetett, de jövedelemadó-köteles pénzjutalmak nem jelennek meg a jelentésben.

6NDFL formájában az adózás előtti jövedelem összege kerül beírásra, vagyis nem csökken a jövedelemadó összegével.

Az űrlap második részében megadott információ nem egyezik az első részben található adatokkal. Mivel az első rész a teljes adóidőszak, beleértve a beszámolási negyedévet is, a növekvő eredményeket tartalmazza, a második pedig csak a beszámolási negyedév adatait.

Ha ugyanazon a napon bevételek érkeztek eltérő határidővel a költségvetésbe történő személyi jövedelemadó befizetéséreszemélyek, akkor a formában különböző sorokban vannak feltüntetve.

A 120. sor az Orosz Föderáció adótörvénykönyve által meghatározott jövedelemadó átutalásának határidejét jelzi. Ha az adót határidő előtt utalják át, gr. A 120 nem a fizetés tényleges dátumát tükrözi, hanem a maximálisan megengedett NC.

Különösen óvatosnak kell lenni abban az esetben, ha a bevétel kifizetése és az adó átutalása a negyedév utolsó napján történt. A költségvetésbe történő adó befizetésének időpontját az adótörvény szerint kell feltüntetni, és ez már a következő beszámolási időszak dátuma lesz. Ezért a tranzakciót a következő negyedévben kell rögzíteni.

Ha a vállalkozásnál a bevételt csak egy negyedévben vagy évente egyszer fizették ki, akkor a beszámolót a bevétel kifizetésének negyedévére kell benyújtani, és hiba nélkül a tárgyév következő negyedéveiben is.

És ilyen helyzetben hogyan kell kitölteni a SZJA 6. nyomtatvány 2. rovatát - a bevételt csak a második negyedévben fizették ki? Az első negyedévről a jelentés nem adható be (mivel nulla mutatós), a második, harmadik és negyedik negyedévre vonatkozó jelentést kell benyújtani. Ebben az esetben csak az első rész kerül kitöltésre a harmadik és negyedik negyedévi jelentésben.

6 személyi jövedelemadó kitöltése: 100-120

A 100-120. sorban lévő információ a töltés típusától függ.

Az alábbiakban található egy táblázat, amely lehetővé teszi a személyi jövedelemadó 6. szakasza 2. szakaszának helyes kitöltésének módját.

| Jövedelem típusa |

Dátum tény. kifizetés jövedelem p. 100 |

Tartott dátum. jövedelemadó p. 110 |

A forrásadó befizetésének határideje a költségvetésbe p. 120 |

| Bérezés, bónuszok és bónuszok |

Utolsó. a hónap napja ac. bérszámfejtés |

Fizetési nap |

Más napról napra enum. vagy kifizetés a bérszámfejtésnél |

|

Üdülés, fizetés lepedő munkanélküliek. |

Szünidei fizetés napja és fizetési szelvények egyszerűek képességek |

Vacation Pay Day, és fizetési szelvények fogyatékosság |

Utolsó. hónap napja kifizetés nyaralás és lepedő munkanélküliek. |

|

Végső elszámolás induláskor alkalmazott |

Elbocsátás napja |

Fizetés befejezési dátuma számítás elbocsátáskor. |

Másnap: boldog kifizetés végelszámolás |

|

Természetbeni jövedelem. forma |

Jövedelem-átutalási nap természetben. űrlap |

Bezárás fizetési nap egyéb bevétel |

Másnap: boldog kifizetés jövedelem |

| A határérték túllépése | Utolsó. hónap napja, a macskának. előzetes jelentés kiállítva |

Legközelebbi. fizetési nap egyéb bevétel |

Másnap: boldog kifizetés jövedelem |

|

Materiális előny a következőtől: gazdaság % |

Utolsó naptár. annak a hónapnak a napja, amikor a szerződés érvényes |

Következő kiadás dátuma egyéb bevétel |

Másnap: délután jövedelem elosztása |

| Pl. béren kívüli jövedelem | Beérkezett nap jövedelem, jutalom. | Beérkezett nap jövedelem, jutalom. |

Nap után jövedelem, jutalom. |

|

Jutalom. szerző: szolgáltatási szerződés vállalkozó |

A felsorolás napja személyes fiókba vagy készpénzelőleg jutalmak vállalkozó |

Az átutalás napja vagy készpénzelőleg jutalom. |

mellett kifizetés jutalomnap |

A 6NDFL második részének összeállítása: adatok a jelentéshez

Hogyan kell kitölteni a személyi jövedelemadó 2 6. rovatát? A számítás a Lampochka LLC kezdeti adatai szerint készült.

A negyedik negyedévben. 2016-ban 14 fő kapott bevételt a vállalkozásnál:

- tizenkét ember dolgozik munkaszerződéssel;

- az LLC egyik alapítója (nem a Lampochka LLC alkalmazottja);

- egy tervező dolgozik egy LLC-ben szolgáltatásnyújtásra polgári jogi szerződés alapján.

A cég olyan embereket alkalmaz, akiknek erre joguk vanszokásos jövedelemadó-levonások.

Két alkalmazott normál gyermek utáni támogatásban részesült 2016-ban:

- Petrovoi N. I. - az év elejétől számított 10 hónapon belül 1 gyermekre 1400 rubel x 10 hónap=14 000 rubel

- Morozov E. N. - év elejétől számított 3 hónapon belül három gyermek esetén - ((1400 x 2) + 3000) x 3 hónap.=17 400 rubel

- 2016-ban egy munkavállaló részesült normál levonásban fogyatékkal élőként: Sidorov A. V. - az év elejétől számított 12 hónapig a levonás mértéke 500 x 12 hónap.=6000 rubel.

A negyedik negyedévre vonatkozó 6 személyi jövedelemadó számítás 2. szakaszának egyszerű kitöltése. 2016-ban a következő segédtáblázatot fogjuk használni. A 4. negyedévben a befizetések, adólevonások, elhatárolt és befizetett adók összegét tükrözi.

|

Dátum problémák jövedelem |

Dátum tényleges kap (költségek) jövedelem |

Dátum tart NDFL |

Megújított dátum szám NDFL |

Utolsó határidő napja list NDFL |

Beérkezett megtekintése jutalom. (jövedelem) rubelben |

Összeg jövedelem rubelben |

Összeg adó levonások rubelben |

Megtartott NDFL rubelben |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Bérezés szeptemberre (vége. számítás) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, ahol 150000 már fizetett előleg: szeptember 1. fele |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Előleg: 1 polo- hibáztatás október |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Előny idő szerint munkanélküli |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Jutalom. szerződés szerint prov. szolgáltatások |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Bérezés díj: második félidő. október |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | nyaralás | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Keress. díj az elsőnek fél november |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Bérezés a másodikhoz fél november |

320000 | 500 |

((320000+150000) -500)x13%= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Bérezés az elsőnek nemek. december |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Osztalék | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Ajándékok nem készpénz űrlap |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| ÖSSZESEN | 1528879, 39 | 32300 | 194560 | |||||

A táblázat a hét alkalmazottnak adott újévi ajándékokat mutatja.

2016-ban ezek az alkalmazottak nem kaptakpénzügyi segítség és egyéb ajándékok.

Példa a 6NDFL második részének kitöltésére

A fenti táblázatban szereplő információk alapján fontolja meg a személyi jövedelemadó 2 6. rovatának kitöltését:

Első blokk:

- p. 100 - 2016.09.30. 130. sor - 300000;

- p. 110 - 2016.10.11., 140. o. - 58253;

- p. 120 - 2016.10.12.

Második blokk:

- p. 100 - 2016.10.20. 130. o. - 24451,23;

- p. 110 - 2016.10.20., 140. o. - 3183;

- p. 120 - 2016.10.31.

Harmadik blokk:

- p. 100 - 2016.10.25. 130. sor - 40000;

- p. 110 - 2016.10.25. 140 - 5200;

- p. 120 - 2016.10.31.

Negyedik blokk:

- p. 100 - 2016.10.25. 130. sor - 40000;

- p. 110 - 2016.10.25. 140 - 5200;

- p. 120 - 2016.10.31.

Ötödik blokk:

- p. 100 - 2016.10.31. 130. sor - 317000;

- p. 110 - 2016.11.11. 140 - 60463;

- p. 120 - 2016.11.14.

Hatodik blokk:

- p. 100 - 2016.11.11. 130. o. - 37428,16;

- p. 110 - 2016.11.11., 140. o. - 4866;

- p. 120 - 2016.11.30.

Hetedik blokk:

- p. 100 - 2016.11.30. 130. sor - 32000;

- p. 110 - 2016.12.09. 140 - 6103;

- p. 120 - 2016.12.12.

Nyolcadik blokk:

- p. 100 - 2016.12.26. 130. sor - 5000;

- p. 110 - 2016.12.26. 140 - 650;

- p. 120 - 2016.12.27.

Kilencedik blokk:

- p. 100 - 2016.12.27. 130. o.35000;

- p. 110 - 2016.12.27. 140 - 910;

- p. 120 - 2016.12.28.

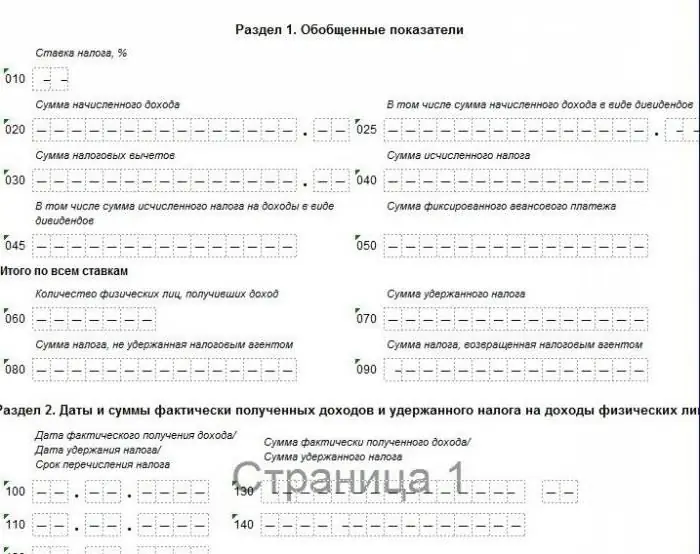

2 SZJA 6. szakasz: nyomtatvány, nullás jelentés kitöltési mintája

A 6NDFL jelentést adóügynököknek kell benyújtaniuk: vállalkozásoknak (szervezeteknek) és egyéni vállalkozóknak, akik munkájukért díjazást fizetnek magánszemélyeknek. Ha a naptári év során egy egyéni vállalkozó vagy vállalkozás nem halmozott fel vagy fizetett bevételt az alkalmazottaknak, és nem végzett pénzügyi tevékenységet, akkor a 6NDFL űrlap nulla számítását nem lehet benyújtani az IFTS-hez.

De ha egy szervezet vagy egyéni vállalkozó nulla számítást ad, akkor azt a Szövetségi Adószolgálat köteles elfogadni.

Az IFTS ellenőrei nem tudnak arról, hogy a szervezet vagy egyéni vállalkozó a beszámolási időszakban nem végzett pénzügyi tevékenységet és nem volt adóügynök, ezért 6NDFL formájában várják a számítást. Ha a jelentést a benyújtási határidőt követő két héten belül nem nyújtják be, akkor a Szövetségi Adószolgálatnak jogában áll zárolni a bankszámlát, és bírságot szabhat ki arra az egyéni vállalkozóra vagy szervezetre, aki nem nyújtotta be a jelentést.

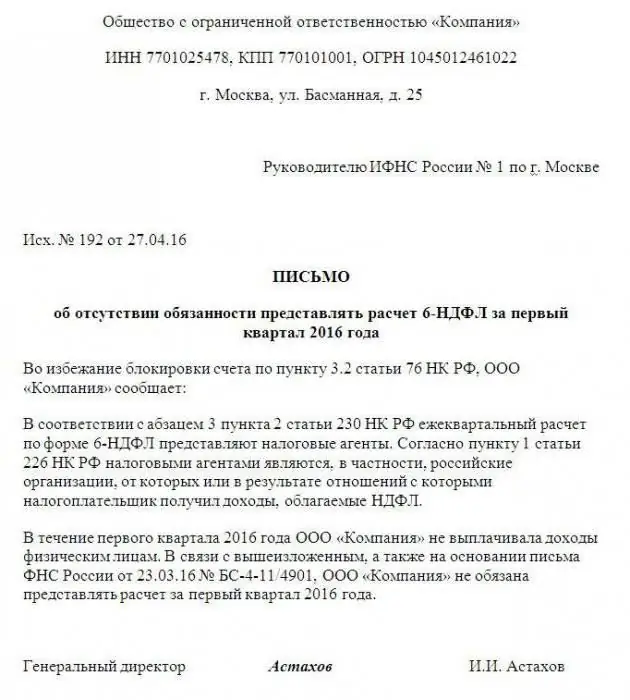

Az IFTS-szel kapcsolatos problémák elkerülése érdekében a könyvelőnek joga van 6NDFL nyilatkozatot benyújtani (üres értékekkel), vagy tájékoztató levelet írni az IFTS-nek.

A kézbesítésre elkészített jelentés mintája nulla mutatóval lent látható.

Az IFTS-nek a nulla jelentésről szóló levél mintája alább látható.

6 személyi jövedelemadó kitöltése: cselekvési algoritmus

A 6NDFL számítás második szakaszának kitöltésének megkönnyítése érdekében a következőkre van szüksége:

- Vedd fela személyi jövedelemadó befizetésére vonatkozó összes fizetési megbízás a beszámolási negyedévben.

- Gyűjtse össze az összes fizetési utalványt a munkavállalók részére történő átutalásra és a pénztári bevételkibocsátásra vonatkozó pénztári utalványokat, rendezze időrendi sorrendbe.

- Hozzon létre egy segédtáblázatot a fent leírt példa szerint

- Töltse ki a táblázatba az egyes jövedelemtípusokra vonatkozó információkat a következő részben megadott adatok szerint: "A 6NDFL kitöltése: 100-120. sorok".

- A kitöltött segédtáblázatból vegye ki az adatokat a 6 SZJA számítás 2. részéhez.

Figyelem:

- A 110. sor azt a napot jelöli, amelyen a munkavállaló jövedelmét ténylegesen kifizették (még akkor is, ha a fizetést vagy az egyéb jövedelmet az adótörvénykönyvben meghatározott időpontnál később fizették ki).

- A személyi jövedelemadó nem kerül levonásra előlegfizetéskor.

- A 120. sorban az adó költségvetésbe történő átutalásának határideje kerül beírásra jövedelemtípusonként, nem pedig a személyi jövedelemadó átutalásának tényleges időpontja (még akkor is, ha az adó átutalása az Adótörvénykönyvben meghatározott időpontnál később történik).

- A 140. sorba a kifizetett jövedelemből számított jövedelemadó összegét kell beírni (ha a személyi jövedelemadót nem teljes egészében, vagy egyáltalán nem utalják át, akkor továbbra is azt az adót, amelyet át kellett volna utalni).

Második szakasz 6 személyi jövedelemadó. Helyzet: Lehetetlen az adó levonása

Hogyan kell kitölteni a 6. személyi jövedelemadó 2. pontját, ha nem lehetséges a munkavállalótól jövedelemadót levonni?

Egy magánszemély természetbeni jövedelmet (például ajándékot) kapott, de nincs további készpénzfizetése.

Ua természetbeni jövedelem után a munkáltatónak nincs lehetősége a jövedelemadó visszatartására és a költségvetésbe történő átutalására.

A személyi jövedelemadó 2. szakaszának kitöltése ebben a helyzetben az alábbiakban olvasható:

- 100.o. - a természetbeni jövedelem kiadásának napja;

- 110.o. - 0;

- 120.o. - 0;

- 130.o. - természetbeni jövedelem (összeg);

- 140.o. - 0.

A vissza nem tartott bevétel összegét a 080. oldalon lévő nyilatkozat első rovatában tüntettük fel.

Következtetés

6. bevallás személyi jövedelemadó - új beszámoló könyvelőknek. Kitöltéskor számos kérdés merül fel, nem minden árnyalatot veszik figyelembe és tükröznek az adóhatóság ajánlásaiban. Az Orosz Föderáció Szövetségi Adószolgálata hivatalos leveleiben rendszeresen magyarázatokat és magyarázatokat ad a vitás kérdésekre. 2017-ben a bejelentőlapon és a kitöltési szabályokon nincs változás. Ez a cikk bemutatja, hogyan kell kitölteni a személyi jövedelemadó 6. szakaszának 2. szakaszát a leggyakoribb helyzetekben, a számítás második szakaszának összeállítására szolgáló fenti algoritmus sikeresen alkalmazható a gyakorlatban.

Sok sikert a beküldéshez!

Ajánlott:

Az igazolás kitöltésének szabályai 2 személyi jövedelemadó: lépésről lépésre, szükséges nyomtatványok, határidők és kézbesítési eljárás

A magánszemélyeknek a jövedelmük után felhalmozott adókat állami költségvetési alapokba kell utalniuk. Ehhez 2 személyi jövedelemadóról szóló igazolást kell kitölteni. Ez a dokumentum a magánszemélyek jövedelmére és adólevonásaira vonatkozó adatokat jeleníti meg. A munkáltató köteles ezt a dokumentációt évente benyújtani a nyilvántartásba vétel helyén illetékes szabályozó hatóságokhoz. A személyi jövedelemadó 2. igazolásának kitöltésére vonatkozó utasításokat és szabályokat a cikk tárgyalja

3 személyi jövedelemadó bevallás kitöltése: útmutató, eljárás, minta

3 személyi jövedelemadó bevallás kitöltése: mit kell tudnia az adózónak a hibák elkerülése érdekében? A jelentéskészítés árnyalatai és jellemzői a 3-NDFL formában

A személyi jövedelemadó fő elemei. A személyi jövedelemadó általános jellemzői

Mi az a személyi jövedelemadó? Mik a fő elemei? Az adóalanyok jellemzői, az adózás tárgyai, adóalap, adózási időszak, levonások (szakmai, normál, szociális, vagyoni), kulcsok, személyi jövedelemadó számítása, megfizetése, bevallása. Mit jelent a személyi jövedelemadó érvénytelen eleme?

Mennyi a személyi jövedelemadó százaléka? Személyi jövedelemadó

Ma megtudjuk, mennyi a személyi jövedelemadó 2016-ban. Ezenkívül megtanuljuk, hogyan kell helyesen kiszámítani. És természetesen mindent megvizsgálunk, ami csak ezzel az államkincstári hozzájárulással kapcsolatos

Van-e személyi jövedelemadó-visszaigénylés autóvásárláskor? Okmányok jövedelemadó-visszatérítéshez oktatáshoz, kezeléshez, lakásvásárláshoz

Minden hivatalosan foglalkoztatott személy tudja, hogy a munkáltató minden hónapban átutalja a fizetéséből származó jövedelemadót a Szövetségi Adószolgálatnak. Ez a bevétel 13%-át teszi ki. Ez szükségszerű, és el kell viselnünk. Azt azonban érdemes tudni, hogy számos olyan eset van, amikor a befizetett jövedelemadót, vagy legalább annak egy részét vissza lehet adni