2026 Szerző: Howard Calhoun | [email protected]. Utoljára módosítva: 2025-01-24 13:17:55

A borítékok indikátora a kereskedési tartomány felső és alsó határának meghatározására szolgáló eszköz. Az ártevékenység diagramja két sort jelenít meg, amelyek közül az egyik a kereskedő által beállított távolságban a fenti mozgóátlagot ismétli, a másik pedig alatta.

A kereskedési tartományok mellett ezt a technikai elemző eszközt gyakran használják szélsőséges túlvásárolt és túlértékelt piaci feltételek azonosítására.

A borítékok jelző használata

A kereskedők különbözőképpen értelmezik ezt az eszközt. Sokan kereskedési tartomány meghatározására használják. Amikor az ár a felső határt teszteli, túlvettnek minősül, és eladási jelzés keletkezik. Ezzel szemben, amikor az ár eléri a mélypontot, az eszköz túlértékeltté válik, ami vásárlási felhívás. Ez a szabály a váltakozás törvényén alapul.

A mutató felső és alsó sora természetesen úgy van meghatározva, hogy normál körülmények között az ár általában a borítékok tartományán belül marad.

Ha volatilis eszközzel foglalkoznak, az ezt az eszközt használó befektetők magas elutasítási százalékot állíthatnak be, nehogy túl sok jelzést kapjanak. Kevésbé volatilis eszközök esetén egy mérsékeltebb beállítás generálja a szükséges számú kereskedési figyelmeztetést.

A siker valószínűségének növelése érdekében a borítékok jelzőt gyakran a technikai elemzés más formáival együtt alkalmazzák.

A kereskedők például azonosíthatják a lehetséges piacra lépési pontokat, amikor az áremelkedések átlépik az indikátorvonalak határait, miközben megfigyelik a kereskedési volumenmutatókat és a piac mozgási mintáit, hogy meghatározzák a lehetséges fordulási pontot.

Ez a helyes megközelítés, mivel a pénzügyi eszközök hosszú ideig túlértékesített vagy túlvett körülmények között kereskednek.

Borítékok kiszámítása

A mutató mindkét összetevőjének kiszámításának képlete a következő:

- Felső sor=SMA (Bezárás, T)[1 + K / 100].

- Alsó sor=SMA (bezárás, T)[1-K / 100].

Itt az SMA egy egyszerű mozgóátlag, a Close a záróár, a Т az átlagolási időszak, a K az átlagtól való eltolási érték (százalékban mérve).

A mutató használatának fő célja a trend változásainak észlelése.

A kereskedők legtöbbször olyan piaci mozgásokkal szembesülnek, amelyek elég erősek ahhoz, hogy ellensúlyozzák a hamis jelzésekből származó veszteségeket. Ez azt mutatja, hogy az Envelopes valóban hasznos eszköz azoknak a kereskedőknek, akik el akarják fogadni a nyerő ügyletek minimális százalékát.

A piac résztvevőinek figyelembe kell venniük a volatilitást a beállítások módosításakor.

Szükséges az alacsony vagy nagy volatilitású eszközök eltérő kezelése is, mivel a borítékok mutatója szűkebb vagy tágabb tartományokat igényel az árhatás leírásához.

Az alapvető jelek megértése

A kereskedési mutató mozgóátlagon alapul, és számítanunk kell arra, hogy ez utóbbi belső jellemzői tükröződni fognak a borítékokban.

A mozgóátlagok egy elterjedt eszköz, amellyel megerősítik egy eszköz irányát, és trendorientált technikai elemzési eszközként is használják.

Felkapott észlelés

A mozgóátlagot az áringadozások kiegyenlítésére használják, hogy a kereskedő általánosabb piaci mintát lásson. Ha emelkedik, akkor ez a bullish hangulat megerősítése. Ha lefelé mozog, az megerősíti a bearish trendet.

Ugyanez vonatkozik a borítékok jelzőre is. A kereskedő megnézheti az irányát, hogy fontos információkat kapjon a piaci mozgásról. Ha a sáv emelkedik, akkor ez bullish hangulatot jelez, és halehajol, megerősíti a bearish trendet.

A kereskedési nyereségesség növelése érhető el az Envelopes és a CCI kombinálásával.

A mutató akkor is hasznos, ha erős piaci mozgásokat keresünk, egy erőteljes impulzus kezdetének jeleként.

Erős csökkenő tendencia esetén a túlvásárolt jelek elhelyezhetők a visszalépések észlelésére és a jutalom nyereségének növelésére. A lendület ismét mackóba fordul, amikor a CCI mutató negatív tartományba kerül.

A borítékokat illetően, ha az ár meghaladja a felső határt, akkor ez egy új trend kezdetére utal. Ha viszont az árfolyam az alsó vonal alá esik, az a csökkenő trend kezdetét jelzi. Óvatosan kell eljárni, amikor ilyen kitörések fordulnak elő, mivel ezek többsége nem feltétlenül képez új trendet. Gyakran visszatérnek az előző árkategóriához. De ha a fejlesztés folyamatában új trend jelenik meg, az eszköz értékének változása drámaivá válhat.

Túlvett és túlkelt

A borítékok jelzővel meghatározható a piaci viszonyok.

Az eszközök túlvásárolt vagy túlértékeltté válnak, és az erős emelkedő vagy csökkenő trend alatt is így marad. Ahhoz, hogy ebben a helyzetben eligazodjon, nyomon kell követnie, hogy az ár mikor lépi túl a mutató felső vonalát, és mikor marad felette. Ez erős felfelé irányuló mozgást jelez.

Valóban, a mutató maximuma ezután kezd növekednifolyamatosan meghaladja az eszköz értékét. Elméletileg ez azt jelezheti, hogy a piac túlvásárolt, de azt is jelzi, hogy a túlvásárolt feltételek továbbra is fennállnak.

Ugyanez igaz a túladott feltételekre is.

Például az ár akkor kerül a túlvásárolt területre, amikor áttöri a mutató felső vonalát, és ha a CCI is ebben a zónában van, akkor ez annak a jele, hogy az eszköz is túlvásárolt.

Visszafordulás történik, amikor a CCI vonal 100 alá esik, ami megerősíti az eladási jelet.

Egy másik forgatókönyv szerint az ár a borítékok alsó határa alá esik, ami azt jelzi, hogy a piac túladott. Ezt a CCI mutató is megerősíti, ha annak vonala nem haladja meg a -100-as szintet. A felfelé irányuló törés megerősíti a visszahúzást, azaz egy hosszú pozíció nyitásának jelét.

Napközbeni kereskedési stratégiák

Scalping (pipsing) ezzel a technikai elemző eszközzel lehetséges 1, 5 és esetleg 15 perces diagramok használatával.

Be kell állítani a Borítékok jelzőt úgy, hogy az időszakot 40-re, az eltérést pedig 0-ra, 1-re kell állítani, és alkalmazni kell a fenti időkeretek valamelyikére. A szakértők tanácsot adnak a kereskedésre, ha a felső vagy az alsó határ megsérül. Ha az ár a tartományon kívül zár, de az előző gyertya nem, akkor ez egy bearish vagy bullish jel.

Napi kereskedési stratégiák

Nehéz használni a borítékokat a napi kereskedésben, de a beállítások megváltoztatása óriási hatással lehetSegítség. Győződjön meg arról, hogy hosszú időkeretek (óránkénti, 4 órás vagy egynapos) vannak beállítva. A mutatót 28-as periódusra kell beállítani, 0,75-ös eltéréssel, és a jelek megerősítéséhez adja hozzá a Williams százalékos tartományát.

Az Envelopes breakout kereskedési stratégia a legmegfelelőbb és leginkább alkalmazható a napi kereskedésre. Ez annak ellenőrzéséből áll, hogy az ár mikor lépi át a felső határt, jelezve, hogy a piac túlvásárolt. Ha a Williams százalékos tartománya túlvásárolt (az aqua vonal -20 felett van, majd ez alá esik), eladási jel alakul ki.

Megfordítva, ha az ár alacsonyra dönti a mutatót, akkor a piac túlértékelt állapotban van.

Meg kell várnunk, amíg a Williams százalékos tartománya áttöri a túlértékelt területet (-80,00) a vételi jelzéshez.

Swing Trader Strategies

Swing kereskedés lehetséges az Envelopes indikátor használatával, és még jobb, ha más technikai elemző eszközökkel (például a Stochastic) kombinálva segít észlelni a túlvett vagy túladott visszapattanást.

Ennek a mutatónak a periódusát 10-re, az eltérést 0,75-re, a sztochasztikus mutató periódusát pedig 14-re kell beállítani. A túlvásárolt-túleladott kereskedési stratégia a 4 órás időkereten valósul meg.

Borítékjelző a bináris opciókban

Példa a jelző használatáraAz ilyen típusú kereskedés egy csatornakitörési stratégia. Bináris opcióban a Borítékok jelző árcsatornát hoz létre. A jel akkor jön létre, amikor a gyertya és a 6 periódusos exponenciális mozgóátlag felfelé vagy lefelé töri a csatornát. Az MACD indikátor a kitörés irányába irányuló mozgás erősségét jellemzi. Pozitív értéke vételi jelzést, negatív értéke eladási jelet erősít meg.

Az időkeret 5 percre van állítva 10, 15 és 30 percre.

Végre

A A borítékot gyakran trendjelzőként használják, de egyben eszközként is szolgál annak meghatározására, hogy a piac túladott vagy túlvásárolt-e.

Egy konszolidációs periódus után a jelzővonal erős megszakadása egy elhúzódó mozgás kezdete lehet.

Amikor egy kereskedő emelkedő trendet lát, a technikai elemzők dönthetnek úgy, hogy más lendületjelző rendszerekkel együtt azonosítják a túlértékesített területeket és az ilyen trendeken belüli visszahúzódásokat.

A túlvásárolt feltételek és a visszapattanások magasabb bear-piaci feltételek mellett elkezdhetnek értékesíteni.

Ha nincs erős trend, az indikátorvonalak a Williams százalékos tartomány-oszcillátorához hasonlóan működhetnek.

A felső sorompó átlépése túlvásárolt, az alsó pedig a túlértékesítésre figyelmeztet.

Rendkívül fontos, hogy más típusú technikai elemzéseket alkalmazzunk ezeknek a jeleknek a megerősítésére.

Ajánlott:

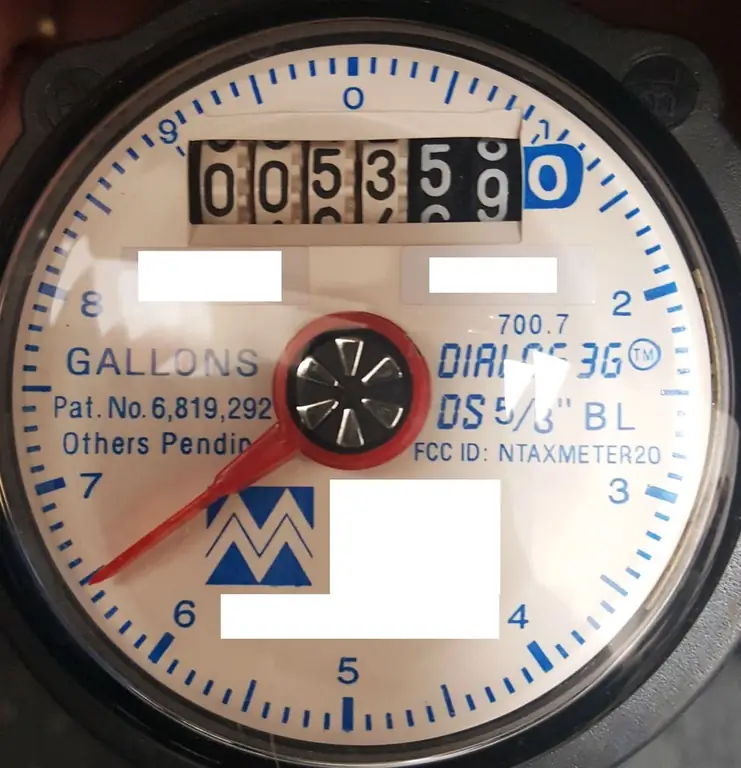

A vízmérők eltarthatósága: a szerviz- és működési idő, a hitelesítési időszakok, a használati szabályok és a hideg-melegvízmérők használati ideje

A vízmérők eltarthatósági ideje változó. Függ a minőségétől, a csövek állapotától, a hideg- vagy melegvízhez való csatlakozástól, a gyártótól. A gyártók átlagosan 8-10 éves működési időt állítanak az eszközökön. Ebben az esetben a tulajdonos köteles azok ellenőrzését a jogszabályban meghatározott határidőn belül elvégezni. Erről és néhány további pontról a cikkben többet fogunk elmondani

A funkcionális stratégia A funkcionális stratégia fogalma, típusai és szerepe a menedzsmentben

A jól kialakított funkcionális stratégia magának a vállalatnak az egyik legfontosabb eleme és a magas hatékonyság garanciája. A tevékenységek megfelelő tervezése és a kiemelt területek meghatározása érdekében pontosan meg kell osztani a hatásköröket, felelősségeket és célokat az egyes részlegek és maguk az alkalmazottak között

Sberbank azonnali kártya: tulajdonosi vélemények, beszerzési szabályok, szükséges adatok és használati feltételek

A bankkártya tulajdonosává váláshoz nem szükséges megvárni a hitelkártya elkészítését és a banknak jutalékot fizetni. Most már ingyenes szolgáltatással és azonnali kibocsátással is kiállíthat banki terméket. Ezek a Sberbank Momentum típusú kártyái

A megkülönböztetési stratégia A stratégia előnyei és hátrányai

A megkülönböztetési stratégia a stratégia egyik típusa, amelynek célja a versenytársakkal szembeni előny megszerzése. A vállalkozás tevékenysége ugyanakkor arra irányul, hogy a magas színvonalú áruk, valamint a teljes körű kiegészítő szolgáltatások kínálásával több előnyt biztosítson a fogyasztóknak, miközben az árak indokoltan magasak

Fluxus hegesztéshez: cél, hegesztési módok, folyasztószer összetétel, használati szabályok, GOST követelmények, az alkalmazás előnyei és hátrányai

A hegesztés minőségét nemcsak az határozza meg, hogy a mester képes-e helyesen megszervezni az ívet, hanem a munkaterület különleges védelme a külső hatásoktól. Az erős és tartós fémkapcsolat kialakítása felé vezető úton a fő ellenség a természetes levegő. A hegesztési varrat hegesztési fluxussal van elválasztva az oxigéntől, de ez nem csak a feladata