2026 Szerző: Howard Calhoun | [email protected]. Utoljára módosítva: 2025-01-24 13:17:55

Az Aroon indikátort 1995-ben Tushar Chand közgazdász, műszaki elemző és könyvek szerzője fejlesztette ki, aki a Chande Momentum és a Qstick oszcillátorokat is megalkotta. Szanszkrit nyelvből az "arun" szó "hajnal"-nak van fordítva, ami azt jelzi, hogy hisz abban, hogy ez az eszköz képes előre jelezni a trend irányát.

A napi kereskedésben az ezen a mutatón alapuló stratégiák a legjobbak közé tartoznak. Lehetővé teszik, hogy a lehető leggyorsabban profitot termeljen. Ez azon kevés technikai elemző eszközök egyike, amelyek segítségével következetes sikereket érhet el mind a trendkereskedelemben, mind az ellenállási és támogatási vonalakon belül.

Az Aroon jelző működése

A tapaszt alt kereskedők jól ismerik azt a helyzetet, amikor egy eszköz ára impulzívan mozog, egy világosan meghatározott tartományon belül maradva. Csak egy rövid ideig emelkedik vagy csökken a teljes kereskedés során.

Az eszköz kiszámításának képletét úgy választják meg, hogy előre jelezze azt a pillanatot, amikor egy eszköz értéke elhagyja az ingadozás állapotát egy korlátozott tartományon belül, lehetővé téve a játékosok számára, hogy hosszú vagy rövid pozíciót nyitjanak. Azt is képes jelezni, hogy az ár mikor áll meg, és mikor kezd el konszolidálódni.

Azok a kereskedők, akik szívesebben kereskednek egy trenddel, használhatják az Aroon-t a kereskedés korai megkezdésére és a korai kilépésre, amikor a trend befut. Érdekes megjegyezni, hogy ennek a technikai elemző eszköznek a stratégiái a támogatási és ellenállási szinteken belüli kereskedés során is használhatók, mivel lehetővé teszik kitörési jelzések generálását.

Leírás

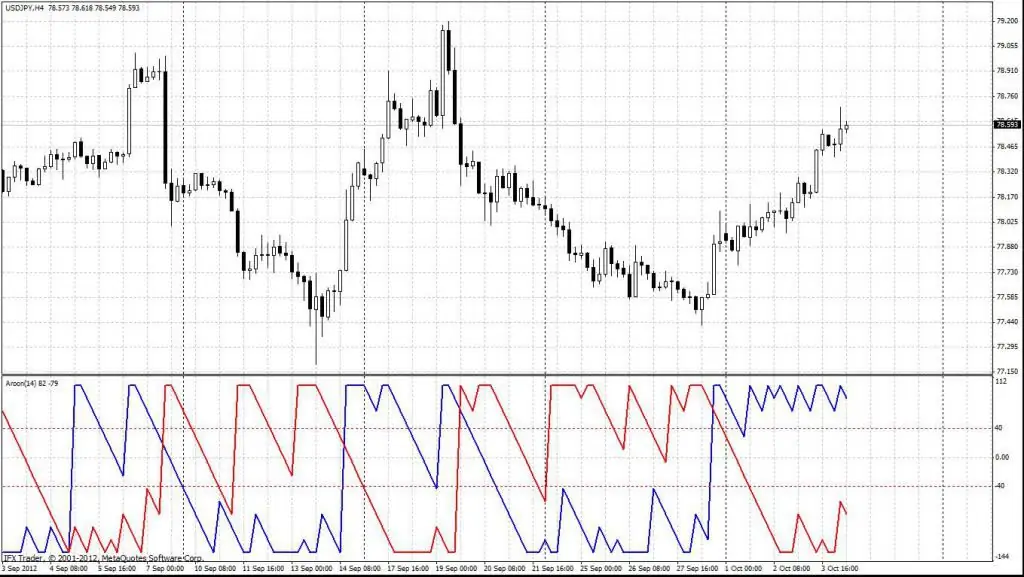

Az Aroon mutató két diagramon alapul, amelyek általában az árdiagram tetején és alján találhatók.

A felső Aroon Up sor kiszámításának képlete: [(periódusok száma) - (periódusok száma az árcsúcs után)] / (periódusok száma)] x 100.

Az Aroon Down mutató kiszámítása hasonlóan történik: [(periódusok száma) - (idõszakok száma az alacsony ár után)] / (idõszakok száma)] x 100.

Bár a kereskedő bármilyen időszakot választhat ennek a mutatónak a kiszámításához, a legtöbb játékos a 25-ös számot használja szabványként. A szakértők ezt a stratégiát javasolják, mivel ez lehetővé teszi a többi piaci szereplővel való „szinkronizálást”.

értelmezés

Amint látja, a mutató a 100%-os maximális érték és aminimális érték 0%. Elvileg a következőképpen elemezheti az Aruna vonalak közötti kapcsolatot és értelmezheti az ármozgást:

- ha a piaci trendek bullish-ről bearish-re változnak, és fordítva, az Aroon Up and Down keresztezi és megfordul;

- ha a trend gyorsan változik, a mutató extrém szinteket mutat;

- amikor a piac konszolidálódik, az Aruna vonalak párhuzamosak egymással.

Trendi irány meghatározása

Az indikátorvonalak kölcsönös helyzete megkönnyíti az ármozgás irányának meghatározását. Ha az Aroon Up alulról felfelé keresztezi az Aroon Downt, akkor jelzés keletkezik, hogy a piac bullish megfordulásba kezd. Ezzel szemben, ha az Aroon Down felülről lefelé keresztezi az Aroon Up-ot, magabiztosan beszélhet egy lehetséges bearish mozgásról.

Azonban nem szabad minden új keresztezésnél vételi vagy eladási rendelést leadni, mert ez a meglévő trend változását jelzi. Ehelyett, mielőtt új pozíciót nyitna az Aroon által javasolt irányba, meg kell várnia, amíg az ár áttöri a tartományt vagy a trendvonalakat.

Értelmezés szélsőséges indikációkkal

A legtöbb oszcillátorhoz hasonlóan az Aroon indikátor leolvasása is értelmezhető az alapján, hogy a vonalak hol helyezkednek el a diagramon az általa képviselt megfelelő szintek értékéhez képest.

A legfontosabb diagramértékek, amelyeket meg kell nézni: 80 és 20 százalék. Ha tudnia kellHa az árfolyam emelkedik, akkor elég megvárni, amíg az Aroon Up vonal a 80%-os szint fölé kerül. És ha az Aroon Down 20 alá esik, akkor ez megerősíti a bullish trendet. Ilyen helyzetben a kereskedési rendszer szabályai alapján kell vételi megbízást adnia.

Ezzel szemben, ha rövidre kell mennie, amikor az ár áttör egy támaszszintet, az Aroon indikátor használható a bearish momentum megerősítésére. Ehhez az Aroon Down diagramnak 20% alatt kell lennie, az Aroon Up diagramnak pedig 80% felett kell lennie.

Ha azonban valamelyik grafikon eléri a 100%-os szintet, mindig figyelnie kell a piacot, és meg kell próbálnia megvédeni a profitját azáltal, hogy a stopját közelebb viszi az árfolyamhoz. Ennek az az oka, hogy a 100%-os diagram azt jelzi, hogy a trend túl sokáig tart a fejlődéshez, és előfordulhat, hogy túlvásárolják vagy túlértékesítik, és hamarosan megfordul. Ez a stratégia lehetővé teszi az Aroon indikátor használatát bináris opciókhoz.

Erős lépésben ne hagyja el a piac egészét, mert minden kis árkorrekció valójában újabb lehetőséget kínál a pozíció növelésére.

Például, ha az Aroon Up vonal megérinti a 100%-os szintet, majd 90%-ra csökken, de még mindig az Aroon Down felett van, ez visszalépést jelez, és a hosszú pozíciót növelheti, ahelyett, hogy kilépne belőle. Hasonlóképpen, visszaesés idején az ellenkezőjét kell tennie, és megpróbálnia hozzáadni a rövid pozíciót.

Párhuzamos egyenesek értelmezése

Az alkalmazás érdekes aspektusaAz Aroon indikátor a napi kereskedésben a korlátozott ártartományú piacokon való felhasználásának lehetősége. Amikor egy eszköz értéke szűk határok között konszolidálódik, az Aroon Up és Aroon Down diagramok párhuzamosak egymással. A konszolidációs időszakok 50% alatti szinteken fordulnak elő, amikor sem a bearish, sem a bullish trend nem elég erős. Ez különösen igaz, ha a mutató mindkét sora egyszerre mozog lefelé.

Az ellenállási és támogató vonali kereskedők számára, akik szeretik a shortolást egy tartomány csúcsán, és a hosszút egy támaszvonalon, az Aroon indikátor segíthet azonosítani az árkonszolidációs zónákat, és kihasználni ezt a kereskedési stratégiát.

Ha az Aroon Up és Down diagramok párhuzamosak, az azt jelzi, hogy hamarosan kitörés következik be.

Így mindig különös figyelmet kell fordítani az ármozgásra a tartomány felső és alsó részén, amikor az Aroon diagramok párhuzamosak, mivel ez áttörheti az ellenállási vonalat és bármilyen irányba rohanhat. Ezért legyen nagyon óvatos.

Aroon Oscillator

Az Aroon jelzőn kívül számos technikai elemző csomag egy további, azonos nevű műszert is kínál, az oszcillátort. Értékét úgy számítjuk ki, hogy az Aroon Down értéket kivonjuk az Aroon Up értékből. Például, ha az Aroon Up egy bizonyos időpontban 100%, és az Aroon Down=25%, akkor az Aroon oszcillátor 100% - 25%=75%. Ha az Aroon Up egyenlő 25%, és az Aroon Down=100%, akkor az oszcillátor jel-75% lesz.

Az oszcillátort gyakran a fő Aruna diagram alá helyezik külön hisztogramként, így láthatja az aktuális trend erősségét.

Ha az oszcillátor értéke pozitív, akkor az ár gyakrabban hoz új csúcsokat, mint új mélypontokat. Ezzel szemben a negatív szint a negatív trendek túlsúlyát jelzi. Mivel az oszcillátor legtöbbször pozitív vagy negatív, ez megkönnyíti az értelmezést. Például a +50% feletti szint erős felfelé, a -50% alatti pedig erős csökkenő trendet jelez.

Aroon és ADX

A tapaszt alt kereskedők könnyen láthatják, hogy az Arun úgy viselkedik, mint az ADX Medium Directional Index. Meg kell azonban érteni, hogy alapvető különbségek vannak köztük.

Ha elemezzük a képleteiket, azt találjuk, hogy az Aroon indikátor csak egy fontos paramétert használ: az időt. A felső és alsó sor az elszámolási időszak kezdete és a legmagasabb és alacsony árak elérése közötti idő százalékos arányát mutatja. Ez azt jelenti, hogy az Aruna diagramok jelezhetik a trend erősségét és irányát.

Másrészt az ADX nem tudja mérni a mozgás irányát. Ehhez olyan összetevőire lesz szüksége, mint a negatív és pozitív orientáció jelzői -DI és +DI.

Ezen túlmenően, az ADX egy bonyolultabb képletet és az ATR átlagos valós tartományindexét használja a beépített késéssel rendelkező diagramok "kisimítására". Az Aroon Oscillator gyorsabban reagálaz ADX árműveletének változása, mivel a képletben nincsenek simító vagy súlyozó tényezők.

Zárásként

Az Aroon indikátor egy nagyszerű eszköz, amelyet minden kereskedőnek a fegyvertárában kell tartania. Ez a piaci mozgás vizuális megjelenítése, amely könnyen értelmezhető az árirány és a lendület szerinti döntések meghozatalához. Jelentősen növelheti a nyereséges kereskedés esélyét is, ha egy kereskedési technikát épít ki Aruna köré egy kitörési stratégiával vagy bármilyen más, az ármozgáson alapuló stratégiával kombinálva. A mutató nagyon jó a trendek és a konszolidációs időszakok előrejelzésében, és jelzéseket is generál más technikai elemző eszközökkel kombinálva.

Ajánlott:

Kockázatkezelés a kereskedésben: számítási szabályok, hogyan

A kereskedés témája minden tőzsde iránt érdeklődő olvasó számára aktuális. A szakemberek tisztában vannak azzal, hogy bármilyen pénzügyi tranzakció során professzionális kockázatkezelésre van szükség. Ezzel azonban nem minden kezdő tisztában van. Ha nem tartja be a kockázatkezelési szabályokat a kereskedésben, akkor rövid időre elveszíti kereskedési számláját vagy annak egy részét

Az értékesítési emeleti kontroller munkaköri leírása: feladatai, munkaköri leírása és követelményei

Több száz különböző szakma létezik, és az értékesítési padlóvezérlő is ezek közé tartozik. Ez a szakma aligha nevezhető tekintélyesnek. Nem álmodoznak róla, az iskola padjából kiindulva. De ez az egyik alapvető. Képviselőinek munkája nem annyira feltűnő és nyilvánvaló, de a társadalom számára előnyös. Ismerkedjünk meg az értékesítési padlóvezérlő munkaköri feladataival és e szakma egyéb jellemzőivel

Gyertyatartó-minták a kereskedésben: leírás, jellemzők és ajánlások

Úgy döntött, hogy technikai elemzést tanul, vagy kereskedik "Forex"-en? Ebből a cikkből megtudhatja, mik a gyertyaminták, mire valók, mire valók és hol kezdjem

RRP – mi ez a kereskedésben?

A javasolt fogyasztói ár fogalma. Jellemzői és gyakorlati alkalmazási mechanizmusa. A javasolt kiskereskedelmi ár értéke a mai piacon

Donchian Channel: Az indikátor alkalmazása

A Donchian Channel minden bizonnyal sok kérdést fog felvetni az újonc kereskedőknek. Miért választják gyakran a profi kereskedők? Mi a különbség ez a technikai eszköz és sok más között, és milyen stratégiát érdemes választani a kereskedéshez?